Une nécessité pour rester dans la course internationale

Les raisons incitant les pays émergents à mettre en application la réforme Bâle II sont le fait à la fois des régulateurs et des établissements financiers locaux.

Pour les régulateurs locaux, les normes exigées par Bâle II apparaissent tout d’abord comme une nécessité afin de montrer la dynamique du pays et son intégration dans les standards internationaux. En effet, de part ses exigences de gouvernance et de transparence (piliers 2 et 3 de la réforme), couplées à une sophistication des la gestion des risques en terme de pratiques et de calculs, le dispositif Bâle II permet une véritable mise à niveau du système financier du pays. Ce nouveau cadre de référence des risques est souvent jugé comme un catalyseur qui favorise de toute évidence le développement économique du pays.

Pour les établissements financiers, leur affiliation étant de plus en plus courante avec des banques basées dans des pays où les normes sont en vigueur, la mise en place de Bâle II est souvent une contrainte groupe. En effet, les maisons mères qui sont soumises à Bâle II doivent déployer ce dispositif dans l’ensemble de leurs filiales, ceci afin d’avoir une vision homogène des risques supportés. Pour les filiales locales, Bâle II permettra d’accroître à terme leur compétitivité en générant un ajustement de la tarification des produits en fonction des risques encourus et en améliorant l’ensemble de la politique d’octroi des crédits.

Pour les régulateurs locaux, les normes exigées par Bâle II apparaissent tout d’abord comme une nécessité afin de montrer la dynamique du pays et son intégration dans les standards internationaux. En effet, de part ses exigences de gouvernance et de transparence (piliers 2 et 3 de la réforme), couplées à une sophistication des la gestion des risques en terme de pratiques et de calculs, le dispositif Bâle II permet une véritable mise à niveau du système financier du pays. Ce nouveau cadre de référence des risques est souvent jugé comme un catalyseur qui favorise de toute évidence le développement économique du pays.

Pour les établissements financiers, leur affiliation étant de plus en plus courante avec des banques basées dans des pays où les normes sont en vigueur, la mise en place de Bâle II est souvent une contrainte groupe. En effet, les maisons mères qui sont soumises à Bâle II doivent déployer ce dispositif dans l’ensemble de leurs filiales, ceci afin d’avoir une vision homogène des risques supportés. Pour les filiales locales, Bâle II permettra d’accroître à terme leur compétitivité en générant un ajustement de la tarification des produits en fonction des risques encourus et en améliorant l’ensemble de la politique d’octroi des crédits.

Un mode de mise en place progressif et adapté

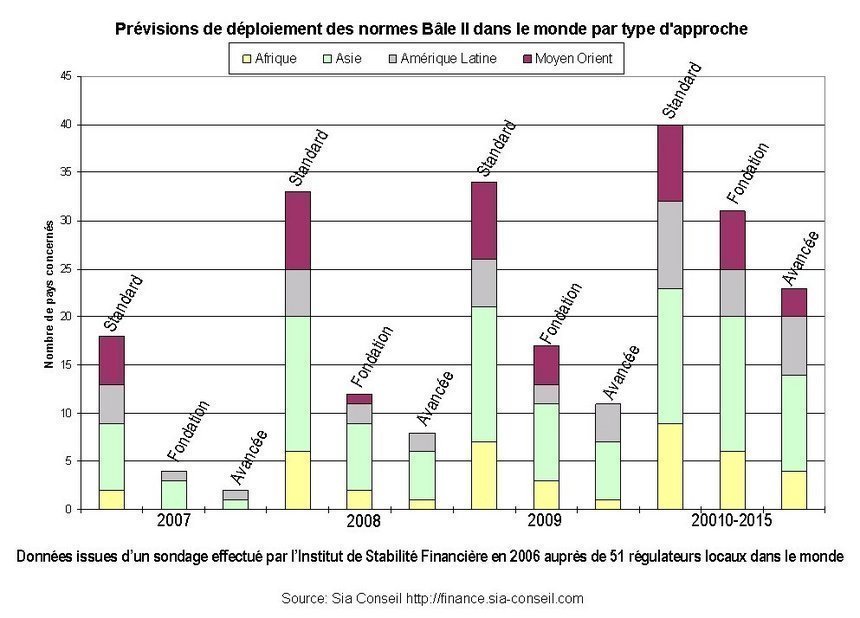

Dans la majorité des pays émergents, la mise en place de Bâle II est graduée dans le temps et spécifique afin de tenir compte des particularités de chaque pays. Ceci est nécessaire aux régulateurs locaux afin de leur permettre :

- de tirer les enseignements des mises en place qui ont et eu lieu précédemment dans d’autres pays.

En effet, afin de bénéficier du retour d’expérience des acteurs intervenant dans les pays ayant déjà adopté la réforme, les pays émergents ont mis en place des processus de discussions et d’échanges qui ont duré plusieurs années pour certains d’entre eux (par exemple le régulateur marocain a consulté pendant 3 ans les acteurs français avant de transposer les normes bâloises dans sa réglementation locale).

- de préparer leurs réglementations locales aux exigences des nouvelles normes.

Pour être efficaces les normes bâloises nécessitent un environnement législatif adéquat et donc préparé. Le législateur doit par exemple prévoir un élargissement des prérogatives des instances de régulation locales par le biais de l’adoption d’un certain nombre de lois de modernisation bancaire.

- d’adapter les normes bâloises au contexte du pays, et notamment en fonction de deux paramètres : la diversité de l’activité financière présente au sein du pays et le niveau de détail et de sophistication de l’information disponible.

Concernant l’adaptation aux spécificités locales, il est par exemple inutile de tenter d’appliquer le même niveau de sophistication des exigences de Bâle relatives au risque de marché (modélisation) dans un pays où 99% de l’activité bancaire est commerciale (prêts, comptes courants….).

De même, tenter d’imposer une segmentation de clientèle stricte via le chiffre d’affaire (ce qui est demandé dans la réglementation) n’est pas toujours possible dans certains pays émergents étant donné la faible qualité de l’information disponible ou des seuils de chiffres d’affaire qui ne correspondent pas aux pays du G10.

Au Maroc par exemple, pour le risque de crédit, ce sont les méthodes « standards » qui sont appliquées dans un premier temps, les méthodes « avancées » étant envisagées dans quelques années. Ceci permet au marché d’avoir le temps de se préparer et de s’adapter aux nouvelles normes et surtout de favoriser les aspects de gouvernance et de transparence (pilier 2 et 3) par opposition à la course à la sophistication que peuvent entraîner les méthodes avancées.

Outre ces aspects législatifs et contextuels, la mise en place progressive des normes permet également aux pays émergents d’amortir dans le temps les investissements financiers et humains induits par la mise en place du dispositif (voir article de Finance & Stratégies sur le sujet : Décryptage et impact de Bâle / IAS au Maroc). Ces investissements étant principalement de deux natures : systèmes d’informations et organisationnel. En effet, les normes bâloises nécessitent de façon quasi-systématique une forte évolution des systèmes d’information existants ainsi que l’intégration d’un dispositif de calcul et d’archivage des données et paramètres spécifiques. Cela se traduit par des coûts élevés, même lorsqu’il s’agit, dans un grand nombre de cas, d’un progiciel de marché et dont les frais de développement ont été mutualisés.

Pour les banques, Bâle II est également l’occasion de rénover des fonctions connexes, comme l’ALM, les pratiques d’octroi de crédit et de traitement du risque (recouvrement), les mécanismes de provisionnement ou bien l’administration des référentiels (particulièrement les tiers).

La mise en œuvre de la réforme Bâle II entraîne également des coûts organisationnels et humains. En effet, les banques sont obligées de procéder à la montée en charge, voire dans certains cas, la constitution d’équipes en charge de la gestion, du pilotage et de la modélisation des risques. De plus, pour être pleinement efficace, la réforme exige une sensibilisation (via des formations) de l’ensemble des intervenants, y compris la Direction Générale (exigence du pilier 2), dans les processus de la banque : de l’octroi au reporting réglementaire.

L’adoption des normes prudentielles de Bâle II entraîne donc un cercle vertueux aux multiples retombées pour les pays qui les appliquent : ce processus peut être lent dans certaine région, mais il est inexorable afin de se conformer aux standards internationaux.

- de tirer les enseignements des mises en place qui ont et eu lieu précédemment dans d’autres pays.

En effet, afin de bénéficier du retour d’expérience des acteurs intervenant dans les pays ayant déjà adopté la réforme, les pays émergents ont mis en place des processus de discussions et d’échanges qui ont duré plusieurs années pour certains d’entre eux (par exemple le régulateur marocain a consulté pendant 3 ans les acteurs français avant de transposer les normes bâloises dans sa réglementation locale).

- de préparer leurs réglementations locales aux exigences des nouvelles normes.

Pour être efficaces les normes bâloises nécessitent un environnement législatif adéquat et donc préparé. Le législateur doit par exemple prévoir un élargissement des prérogatives des instances de régulation locales par le biais de l’adoption d’un certain nombre de lois de modernisation bancaire.

- d’adapter les normes bâloises au contexte du pays, et notamment en fonction de deux paramètres : la diversité de l’activité financière présente au sein du pays et le niveau de détail et de sophistication de l’information disponible.

Concernant l’adaptation aux spécificités locales, il est par exemple inutile de tenter d’appliquer le même niveau de sophistication des exigences de Bâle relatives au risque de marché (modélisation) dans un pays où 99% de l’activité bancaire est commerciale (prêts, comptes courants….).

De même, tenter d’imposer une segmentation de clientèle stricte via le chiffre d’affaire (ce qui est demandé dans la réglementation) n’est pas toujours possible dans certains pays émergents étant donné la faible qualité de l’information disponible ou des seuils de chiffres d’affaire qui ne correspondent pas aux pays du G10.

Au Maroc par exemple, pour le risque de crédit, ce sont les méthodes « standards » qui sont appliquées dans un premier temps, les méthodes « avancées » étant envisagées dans quelques années. Ceci permet au marché d’avoir le temps de se préparer et de s’adapter aux nouvelles normes et surtout de favoriser les aspects de gouvernance et de transparence (pilier 2 et 3) par opposition à la course à la sophistication que peuvent entraîner les méthodes avancées.

Outre ces aspects législatifs et contextuels, la mise en place progressive des normes permet également aux pays émergents d’amortir dans le temps les investissements financiers et humains induits par la mise en place du dispositif (voir article de Finance & Stratégies sur le sujet : Décryptage et impact de Bâle / IAS au Maroc). Ces investissements étant principalement de deux natures : systèmes d’informations et organisationnel. En effet, les normes bâloises nécessitent de façon quasi-systématique une forte évolution des systèmes d’information existants ainsi que l’intégration d’un dispositif de calcul et d’archivage des données et paramètres spécifiques. Cela se traduit par des coûts élevés, même lorsqu’il s’agit, dans un grand nombre de cas, d’un progiciel de marché et dont les frais de développement ont été mutualisés.

Pour les banques, Bâle II est également l’occasion de rénover des fonctions connexes, comme l’ALM, les pratiques d’octroi de crédit et de traitement du risque (recouvrement), les mécanismes de provisionnement ou bien l’administration des référentiels (particulièrement les tiers).

La mise en œuvre de la réforme Bâle II entraîne également des coûts organisationnels et humains. En effet, les banques sont obligées de procéder à la montée en charge, voire dans certains cas, la constitution d’équipes en charge de la gestion, du pilotage et de la modélisation des risques. De plus, pour être pleinement efficace, la réforme exige une sensibilisation (via des formations) de l’ensemble des intervenants, y compris la Direction Générale (exigence du pilier 2), dans les processus de la banque : de l’octroi au reporting réglementaire.

L’adoption des normes prudentielles de Bâle II entraîne donc un cercle vertueux aux multiples retombées pour les pays qui les appliquent : ce processus peut être lent dans certaine région, mais il est inexorable afin de se conformer aux standards internationaux.