S’il est avéré qu’aux Etats-Unis et au Royaume-Uni le financement participatif contribue activement et efficacement au financement des start-ups, PME et ETI (plusieurs milliards de dollars ont été prêtés à des dizaines de milliers d’entreprises via le crowdfunding), la France semble encore bien loin pour prétendre jouer un rôle majeur dans le financement des entreprises.

Quand bien même la France se revendique être le premier pays en Europe continentale en terme de volumes prêtés à des entreprises via le crowdfunding, les montants restent encore très faibles. Le crowdfunding dans sa globalité en France représente 300 millions d’euros en 2015, dont environ 100 millions d’euros ont été prêtés à des entreprises (sous forme d’actions, d’obligations et de prêts). Si bien que l’Allemagne dépasserait la France prochainement en la matière.

La fiscalité joue-t-elle un rôle sur le retard français ? Des pays comme l’Allemagne, les Etats-Unis et surtout le Royaume-Uni n’ont pas hésité à offrir aux crowdfunders un régime fiscal spécifique visant à encourager l’investissement vers les entreprises.

Une fiscalité complexe

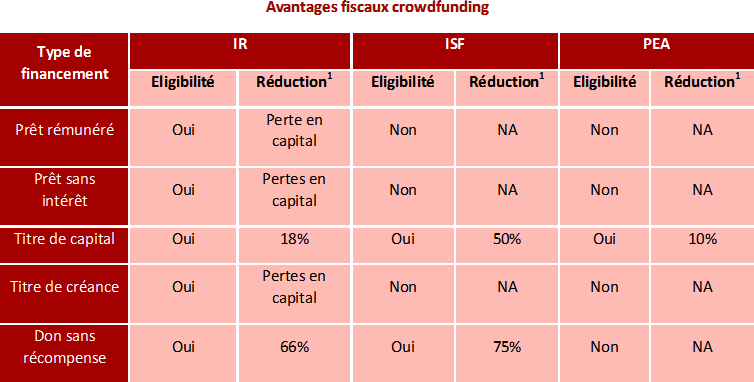

La fiscalité des fonds investis en crowdfunding varie selon le type de financement participatif.

- Prêt rémunéré, bon de caisse et titres de créance (obligations) :

Les intérêts perçus sont soumis aux prélèvements sociaux et imposé au barème progressif de l’impôt sur le revenu sous déduction d’un prélèvement à la source de 24%.

- Prêt non rémunéré :

Aucun impôt à acquitter sauf si l’investisseur est un entrepreneur.

- Titres de capital (actions) :

Impôt à acquitter pour les dividendes et les plus-values de cession obtenus.

L’investissement en capital peut permettre une réduction d’impôt sur le revenu ou une réduction de l’ISF. Le souscripteur doit cependant conserver ses titres pendant au moins 5 ans. Il peut aussi placer ses titres dans un PEA et obtenir une exonération sur une partie des dividendes et sur des plus-values éventuelles, sous réserve d’une période sans retrait de 5 ans.

Tableau récapitulatif des avantages fiscaux au sein du financement participatif :

Quand bien même la France se revendique être le premier pays en Europe continentale en terme de volumes prêtés à des entreprises via le crowdfunding, les montants restent encore très faibles. Le crowdfunding dans sa globalité en France représente 300 millions d’euros en 2015, dont environ 100 millions d’euros ont été prêtés à des entreprises (sous forme d’actions, d’obligations et de prêts). Si bien que l’Allemagne dépasserait la France prochainement en la matière.

La fiscalité joue-t-elle un rôle sur le retard français ? Des pays comme l’Allemagne, les Etats-Unis et surtout le Royaume-Uni n’ont pas hésité à offrir aux crowdfunders un régime fiscal spécifique visant à encourager l’investissement vers les entreprises.

Une fiscalité complexe

La fiscalité des fonds investis en crowdfunding varie selon le type de financement participatif.

- Prêt rémunéré, bon de caisse et titres de créance (obligations) :

Les intérêts perçus sont soumis aux prélèvements sociaux et imposé au barème progressif de l’impôt sur le revenu sous déduction d’un prélèvement à la source de 24%.

- Prêt non rémunéré :

Aucun impôt à acquitter sauf si l’investisseur est un entrepreneur.

- Titres de capital (actions) :

Impôt à acquitter pour les dividendes et les plus-values de cession obtenus.

L’investissement en capital peut permettre une réduction d’impôt sur le revenu ou une réduction de l’ISF. Le souscripteur doit cependant conserver ses titres pendant au moins 5 ans. Il peut aussi placer ses titres dans un PEA et obtenir une exonération sur une partie des dividendes et sur des plus-values éventuelles, sous réserve d’une période sans retrait de 5 ans.

Tableau récapitulatif des avantages fiscaux au sein du financement participatif :

(1) Déductibilité sous conditions

Une défiscalisation nécessaire

Le principal frein en France concerne les revenus de taux (prêts, obligations). Bien que les pouvoirs publics multiplient les initiatives et les annonces pour encourager le financement participatif, aucune mesure concrète en matière fiscale n’incite les Français à s’y intéresser davantage.

L’harmonisation des taux de réduction de l’IR et de l’ISF, de l’investissement en obligations et de celui en actions, de l’impôt sur les intérêts quel que soit le niveau de l’impôt sur le revenu, seraient pistes possibles qui rendraient l’investissement participatif bien plus attractif. Cela favoriserait la circulation de l’épargne qui serait orientée vers les petites et moyennes entreprises.

S’il est vrai que les rendements nets d’impôt offerts sur les produits de taux (prêts et obligations) en crowdfunding sont plus intéressants que des placements classiques ou des investissements en capital et si l’on constate que plus de 2 millions de français ont déjà prêté de l’argent sur une plateforme de crowdfunding, le comportement général est encore bien loin des réflexes anglo-saxons.

Paradoxe : ce sont les ménages modestes, du fait de leur faible taux d’imposition sur le revenu, qui ont davantage tendance à vouloir dynamiser leurs placements via le crowdfunding, alors que les ménages à haut revenus préfèrent ignorer cette alternative, souvent dissuadés par un taux élevé d’imposition. Un comble lorsque la doctrine des autorités financières en France pousse à protéger les petits épargnants et à encourager les hauts revenus à déployer leurs capitaux.

Le Royaume-Uni : environ 4 milliards de £ prêtés à plus de 20.000 entreprises

Le Royaume-Uni est l’exemple le plus frappant en matière fiscale : la politique volontariste a permis de démocratiser le financement participatif au profit des épargnants qui ont vu leurs placements redynamisés, le risque restant acceptable (le taux de faillite des entreprises financées étant de 1,5% selon la principale plateforme anglaise) mais aussi et surtout au profit des entreprises qui ont vu leurs investissements croître grâce aux financements obtenus rapidement. Même les institutionnels anglais - qui représentent plus de 50% des volumes prêtés sur les plateformes de crowdfunding - ont vu en cette solution de placement, une parfaite alternative pour déployer leurs bilans à des taux de rendement avantageux.

L’essor du financement participatif au Royaume-Uni est le fruit de plusieurs facteurs dont celui de la fiscalité. Ont été mis en place une réduction fiscale pour les entreprises qui empruntent sur une plateforme, une exonération d’impôt selon plusieurs niveaux pour les prêteurs, une imputation des pertes éventuelles, un compte spécifique pour les prêteurs individuels etc. Autant de mesures qui ont permis au crowdfunding d’aider les entreprises dans leurs besoins de financement mais aussi les épargnants dans leur quête de placements intéressants.

De la même façon, des mesures fiscales spécifiques en France sont nécessaires si l’on souhaite encourager le financement des PME et favoriser la circulation de l’épargne. Cette modernisation est également nécessaire si l’on souhaite affirmer le positionnement de la France sur cette nouvelle ère industrielle qu’est la Fintech.

Jean CARVAJAL, Président d'Investbook

Une défiscalisation nécessaire

Le principal frein en France concerne les revenus de taux (prêts, obligations). Bien que les pouvoirs publics multiplient les initiatives et les annonces pour encourager le financement participatif, aucune mesure concrète en matière fiscale n’incite les Français à s’y intéresser davantage.

L’harmonisation des taux de réduction de l’IR et de l’ISF, de l’investissement en obligations et de celui en actions, de l’impôt sur les intérêts quel que soit le niveau de l’impôt sur le revenu, seraient pistes possibles qui rendraient l’investissement participatif bien plus attractif. Cela favoriserait la circulation de l’épargne qui serait orientée vers les petites et moyennes entreprises.

S’il est vrai que les rendements nets d’impôt offerts sur les produits de taux (prêts et obligations) en crowdfunding sont plus intéressants que des placements classiques ou des investissements en capital et si l’on constate que plus de 2 millions de français ont déjà prêté de l’argent sur une plateforme de crowdfunding, le comportement général est encore bien loin des réflexes anglo-saxons.

Paradoxe : ce sont les ménages modestes, du fait de leur faible taux d’imposition sur le revenu, qui ont davantage tendance à vouloir dynamiser leurs placements via le crowdfunding, alors que les ménages à haut revenus préfèrent ignorer cette alternative, souvent dissuadés par un taux élevé d’imposition. Un comble lorsque la doctrine des autorités financières en France pousse à protéger les petits épargnants et à encourager les hauts revenus à déployer leurs capitaux.

Le Royaume-Uni : environ 4 milliards de £ prêtés à plus de 20.000 entreprises

Le Royaume-Uni est l’exemple le plus frappant en matière fiscale : la politique volontariste a permis de démocratiser le financement participatif au profit des épargnants qui ont vu leurs placements redynamisés, le risque restant acceptable (le taux de faillite des entreprises financées étant de 1,5% selon la principale plateforme anglaise) mais aussi et surtout au profit des entreprises qui ont vu leurs investissements croître grâce aux financements obtenus rapidement. Même les institutionnels anglais - qui représentent plus de 50% des volumes prêtés sur les plateformes de crowdfunding - ont vu en cette solution de placement, une parfaite alternative pour déployer leurs bilans à des taux de rendement avantageux.

L’essor du financement participatif au Royaume-Uni est le fruit de plusieurs facteurs dont celui de la fiscalité. Ont été mis en place une réduction fiscale pour les entreprises qui empruntent sur une plateforme, une exonération d’impôt selon plusieurs niveaux pour les prêteurs, une imputation des pertes éventuelles, un compte spécifique pour les prêteurs individuels etc. Autant de mesures qui ont permis au crowdfunding d’aider les entreprises dans leurs besoins de financement mais aussi les épargnants dans leur quête de placements intéressants.

De la même façon, des mesures fiscales spécifiques en France sont nécessaires si l’on souhaite encourager le financement des PME et favoriser la circulation de l’épargne. Cette modernisation est également nécessaire si l’on souhaite affirmer le positionnement de la France sur cette nouvelle ère industrielle qu’est la Fintech.

Jean CARVAJAL, Président d'Investbook

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation, Blockchain révolution & Digital transformation.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief FinTech Officer

- The Chief Blockchain Officer

- The Chief Digital Officer

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises en Finance innovation, Blockchain révolution & Digital transformation.

Les 6 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The Chief FinTech Officer

- The Chief Blockchain Officer

- The Chief Digital Officer

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Autres articles