On ne compte plus les Oracles qui annoncent l’imminence d’une nouvelle crise mondiale. Depuis une vingtaine d’années, les cycles économiques sont plus courts du fait de la déréglementation, de la financiarisation de l’économie, de l’internationalisation des échanges et de l’accélération du processus d’innovation. Sur les vingt-cinq dernières années, l’économie américaine a connu trois récessions : en 1991, en 2001 et en 2009. L’éclatement d’une crise dans les années à venir est inévitable. La prévoir revient simplement à reconnaitre que le capitalisme évolue dorénavant par cycles inférieurs à 10 ans. On ne peut en tirer aucune gloire.

Quatre scénarios macroéconomiques existent pour 2016 :

Quatre scénarios macroéconomiques existent pour 2016 :

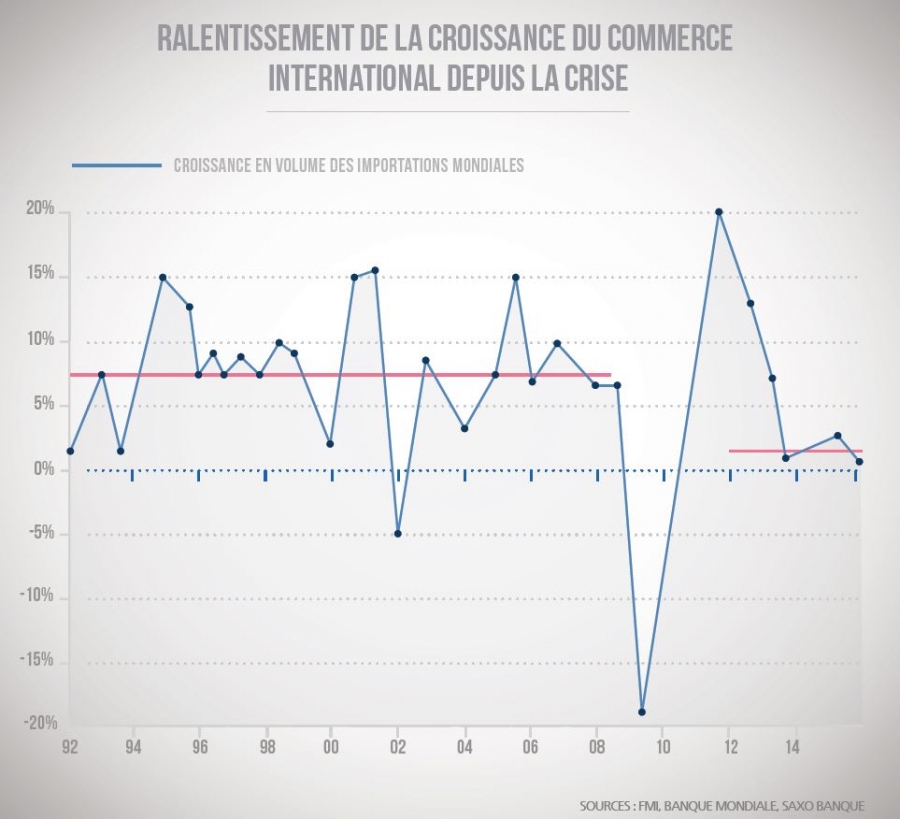

Jusqu’à peu, le consensus tablait sur un renforcement de l’économie mondiale l’année prochaine. Les révisions à la baisse des prévisions de croissance par les principales organisations internationales confirment que cette hypothèse est de moins en moins probable. Le rythme de hausse du PIB, particulièrement aux Etats-Unis, qui reste le moteur de la croissance mondiale, est inférieur aux précédentes périodes de reprise comme en témoigne le repli de la croissance du PIB potentiel à 2% pour la période 2015-2025 contre 3% pour la période 2000-2007. La fragilité de la reprise est perceptible à travers le prisme du commerce international dont la croissance a fortement ralenti. La hausse en volume des importations mondiales est significativement inférieure à la période 1992-2008. Les effets néfastes de la crise des subprimes influencent encore la dynamique mondiale.

La perspective d’une nouvelle crise remet au goût du jour la théorie de la grande divergence. Pourtant, celle-ci a fait long feu. En 2008, elle avait été régulièrement évoquée mais ne s’est pas réalisée car elle repose sur l’illusion fausse que l’Asie, surtout la Chine, est en mesure de prendre le relais des Etats-Unis. L’ascendant économique de Pékin se renforce : le yuan est la quatrième monnaie la plus échangée au monde devant le yen japonais et il devrait dépasser la livre sterling dans les transactions financières avant la fin de l’année 2016. La stratégie de la « nouvelle route de la soie », qui ambitionne de créer un « pont » économique entre l’Europe et la Mer de Chine du Sud, constitue un levier incroyable pour développer le pays et acquérir un rôle de premier plan dans les affaires internationales. Néanmoins, la zone yuan qui se forme n’est pas en mesure de concurrencer l’hégémonie de la grande zone dollar. Toute détérioration de la conjoncture américaine aura des conséquences décuplées pour l’Asie et l’ensemble du monde émergent.

Un bazooka monétaire chinois n’est pas exclu au cours du premier semestre 2016. Les attentes concernant un stimulus supplémentaire de la part de la Chine ont toutes les chances de s’accroître dans les mois à venir au fur à mesure que la politique monétaire des banques centrales occidentales sera de moins en moins lisible. Il n’y a toutefois pas d’urgence en raison de la stabilisation du marché boursier chinois et de l’évolution macroéconomique du pays qui, bien que décevante par rapport aux performances de la période 1979-2012, n’indique pas à ce jour une dégradation inquiétante de la situation. La banque centrale chinoise pourrait, de nouveau, abaisser ses taux à la rentrée 2016, comme elle l’a déjà fait à quatre reprises depuis novembre 2014. Elle pourrait, par ailleurs, agir sur le ratio de réserves obligatoires des banques de second rang, un outil souvent privilégié, afin de relancer le crédit. Disposant de réserves de change à hauteur de 3560 milliards de dollars (fin août), la Chine conserve une force de frappe sans précédent. Parallèlement à une politique monétaire accommodante, la Chine pourrait avoir recours à un plan de relance de type keynésien qui s’appuiera sur le programme d’émissions obligataires publiques déjà prévu qui devrait permettre de lever 1000 milliards de yuans. Bien que depuis son arrivée au pouvoir en novembre 2012 le président Xi Jinping ait été réticent à lancer un plan massif de soutien à l’économie, privilégiant des ajustements au cas par cas, il ne pourra pas éviter encore longtemps cette option s’il souhaite atteindre les objectifs macroéconomiques officiels. Un bazooka monétaire chinois pourrait temporairement rassurer les marchés mais il est illusoire de croire qu’il puisse sauver l’économie mondiale si les pays développés s’enfoncent dans la crise.

Tout le monde pensait que l’économie mondiale était sur le chemin d’une croissance durable mais de plus en plus d’indicateurs avancés (Empire Manufacturing aux Etats-Unis, production industrielle et moral des entreprises au Japon, PIB canadien, cours du cuivre etc…) font craindre une récession globale. Les pays émergents sont les premiers à chuter. Le Brésil a ouvert la voie. La Turquie pourrait être le prochain pays à suivre. Le risque accru de récession devrait encore accentuer la pression sur les banques centrales pour qu’elles maintiennent l’apport en liquidité. L’annonce possible par la FED de taux négatifs serait un acte désespéré aux conséquences néfastes importantes puisque des taux sous zéro accentueraient les distorsions financières. Un tel acte confirmerait qu’il est impossible de sortir des politiques monétaires accommodantes. Cette fuite en avant durera tant que la crédibilité des banquiers centraux subsistera. Celle-ci a déjà été écornée par la décision en début d’année de la BNS d’abandonner par surprise le cours plancher du franc suisse et par les hésitations de Janet Yellen lors de sa conférence de presse du 17 septembre dernier. Ce n’est plus qu’une question de temps avant que les marchés ne se rendent compte que les limites de la politique monétaire ont été atteintes.

La fragilité de l’activité économique s’explique, en partie, par l’absence de purge réelle du système financier en 2008. Dans une société où la logique du zéro mort domine, il est devenu inacceptable de laisser faire faillite des pans entier du système. La désignation d’établissements financiers comme « banques systémiques » s’inscrit dans cette logique. Les responsables politiques se fourvoient en maintenant en vie des acteurs financiers et économiques qui ne sont plus sains. L’essence même du capitalisme réside dans le processus de destruction créatrice. Les secteurs qui se sont endormis sur leurs rentes, qui n’ont pas su innover face aux nouveaux concurrents, ou qui ont pris des risques financiers trop élevés doivent en accepter les conséquences. En 2008, les pouvoirs publics n’ont pas voulu assumer le coût social de faillites en série. Or, l’Etat, malgré son rôle de prêteur en dernier ressort, n’a pas réussi à éviter le chômage de masse. Mais, en refusant une purge du système, il a en plus hypothéqué les perspectives de reprise durable de la croissance du fait de l’excès d’endettement. Sur les sept dernières années, la dette privée et publique a augmenté de 57 000 milliards de dollars, soit presque l’équivalent du PIB mondial. Dans ces conditions, on ne peut pas parler de sortie de crise, mais plutôt de dérobade.

Un bazooka monétaire chinois n’est pas exclu au cours du premier semestre 2016. Les attentes concernant un stimulus supplémentaire de la part de la Chine ont toutes les chances de s’accroître dans les mois à venir au fur à mesure que la politique monétaire des banques centrales occidentales sera de moins en moins lisible. Il n’y a toutefois pas d’urgence en raison de la stabilisation du marché boursier chinois et de l’évolution macroéconomique du pays qui, bien que décevante par rapport aux performances de la période 1979-2012, n’indique pas à ce jour une dégradation inquiétante de la situation. La banque centrale chinoise pourrait, de nouveau, abaisser ses taux à la rentrée 2016, comme elle l’a déjà fait à quatre reprises depuis novembre 2014. Elle pourrait, par ailleurs, agir sur le ratio de réserves obligatoires des banques de second rang, un outil souvent privilégié, afin de relancer le crédit. Disposant de réserves de change à hauteur de 3560 milliards de dollars (fin août), la Chine conserve une force de frappe sans précédent. Parallèlement à une politique monétaire accommodante, la Chine pourrait avoir recours à un plan de relance de type keynésien qui s’appuiera sur le programme d’émissions obligataires publiques déjà prévu qui devrait permettre de lever 1000 milliards de yuans. Bien que depuis son arrivée au pouvoir en novembre 2012 le président Xi Jinping ait été réticent à lancer un plan massif de soutien à l’économie, privilégiant des ajustements au cas par cas, il ne pourra pas éviter encore longtemps cette option s’il souhaite atteindre les objectifs macroéconomiques officiels. Un bazooka monétaire chinois pourrait temporairement rassurer les marchés mais il est illusoire de croire qu’il puisse sauver l’économie mondiale si les pays développés s’enfoncent dans la crise.

Tout le monde pensait que l’économie mondiale était sur le chemin d’une croissance durable mais de plus en plus d’indicateurs avancés (Empire Manufacturing aux Etats-Unis, production industrielle et moral des entreprises au Japon, PIB canadien, cours du cuivre etc…) font craindre une récession globale. Les pays émergents sont les premiers à chuter. Le Brésil a ouvert la voie. La Turquie pourrait être le prochain pays à suivre. Le risque accru de récession devrait encore accentuer la pression sur les banques centrales pour qu’elles maintiennent l’apport en liquidité. L’annonce possible par la FED de taux négatifs serait un acte désespéré aux conséquences néfastes importantes puisque des taux sous zéro accentueraient les distorsions financières. Un tel acte confirmerait qu’il est impossible de sortir des politiques monétaires accommodantes. Cette fuite en avant durera tant que la crédibilité des banquiers centraux subsistera. Celle-ci a déjà été écornée par la décision en début d’année de la BNS d’abandonner par surprise le cours plancher du franc suisse et par les hésitations de Janet Yellen lors de sa conférence de presse du 17 septembre dernier. Ce n’est plus qu’une question de temps avant que les marchés ne se rendent compte que les limites de la politique monétaire ont été atteintes.

La fragilité de l’activité économique s’explique, en partie, par l’absence de purge réelle du système financier en 2008. Dans une société où la logique du zéro mort domine, il est devenu inacceptable de laisser faire faillite des pans entier du système. La désignation d’établissements financiers comme « banques systémiques » s’inscrit dans cette logique. Les responsables politiques se fourvoient en maintenant en vie des acteurs financiers et économiques qui ne sont plus sains. L’essence même du capitalisme réside dans le processus de destruction créatrice. Les secteurs qui se sont endormis sur leurs rentes, qui n’ont pas su innover face aux nouveaux concurrents, ou qui ont pris des risques financiers trop élevés doivent en accepter les conséquences. En 2008, les pouvoirs publics n’ont pas voulu assumer le coût social de faillites en série. Or, l’Etat, malgré son rôle de prêteur en dernier ressort, n’a pas réussi à éviter le chômage de masse. Mais, en refusant une purge du système, il a en plus hypothéqué les perspectives de reprise durable de la croissance du fait de l’excès d’endettement. Sur les sept dernières années, la dette privée et publique a augmenté de 57 000 milliards de dollars, soit presque l’équivalent du PIB mondial. Dans ces conditions, on ne peut pas parler de sortie de crise, mais plutôt de dérobade.

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- Le Capital Investisseur

Le magazine bimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 4 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- Le Capital Investisseur

Le magazine bimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Autres articles