Description de l'opération

La société D&D International a notifié à la société sa décision de convertir en actions nouvelles de ST Dupont SA l'intégralité des 96 888 obligations de type OCEANE qu'elle détient. Conformément au contrat d'émission, cette conversion sera effective à compter du 29 novembre 2013, étant néanmoins rappelé que la livraison des actions, selon les termes du contrat d'émission, aura lieu le 11 décembre 2013, et l'admission à la cote le 12 décembre 2013.

L'émission d'OCEANE a été réalisée le 30 mars 2009 pour un montant de 15 millions d'euros, répartie en 100 000 obligations de 150 euros de valeur nominale unitaire. Chaque obligation peut être convertie en 1000 actions de ST Dupont SA, pour un nominal de 0,05 € et une prime d'émission de 0,10 €, soit une valeur totale de 0,15 €. A l'émission, la parité de conversion représentait une prime de 25 % par rapport au cours de l'action ST Dupont, qui était de 0,12 € au 17 mars 2009. L'action s'étant appréciée depuis pour atteindre un niveau d'environ 0,28 €, la conversion se fera donc dans la monnaie.

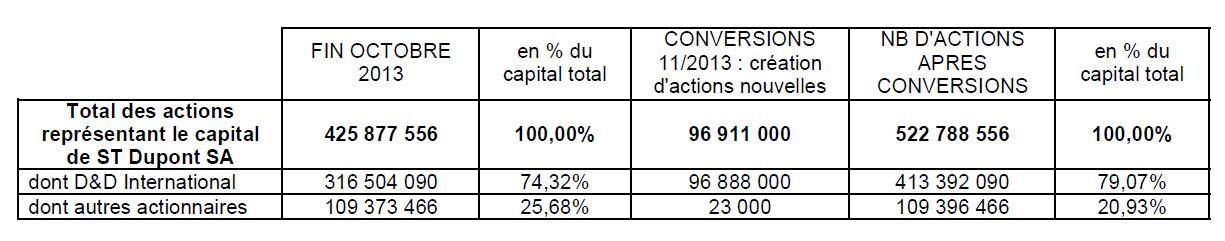

Structure du capital avant et après conversion

A fin octobre 2013, D&D International est l'actionnaire majoritaire de ST Dupont SA, détenant 316 504 090 actions sur un total de 425 877 556 actions, soit 74.32 % du capital. A même date, le nombre d'OCEANE encore en circulation était de 98 735 obligations, dont 96 888 souscrites par D&D à l'émission, et 1847 détenues par d'autres porteurs. Les conversions de novembre 2013 concernent l'intégralité des titres D&D et 23 obligations détenues par d'autres porteurs.

Il sera donc procédé à l'émission de 96 888 000 actions nouvelles de ST Dupont SA au profit de D&D International, et à 23 000 actions au profit d'autres porteurs.

Après ces conversions, la structure du capital sera la suivante :

La société D&D International a notifié à la société sa décision de convertir en actions nouvelles de ST Dupont SA l'intégralité des 96 888 obligations de type OCEANE qu'elle détient. Conformément au contrat d'émission, cette conversion sera effective à compter du 29 novembre 2013, étant néanmoins rappelé que la livraison des actions, selon les termes du contrat d'émission, aura lieu le 11 décembre 2013, et l'admission à la cote le 12 décembre 2013.

L'émission d'OCEANE a été réalisée le 30 mars 2009 pour un montant de 15 millions d'euros, répartie en 100 000 obligations de 150 euros de valeur nominale unitaire. Chaque obligation peut être convertie en 1000 actions de ST Dupont SA, pour un nominal de 0,05 € et une prime d'émission de 0,10 €, soit une valeur totale de 0,15 €. A l'émission, la parité de conversion représentait une prime de 25 % par rapport au cours de l'action ST Dupont, qui était de 0,12 € au 17 mars 2009. L'action s'étant appréciée depuis pour atteindre un niveau d'environ 0,28 €, la conversion se fera donc dans la monnaie.

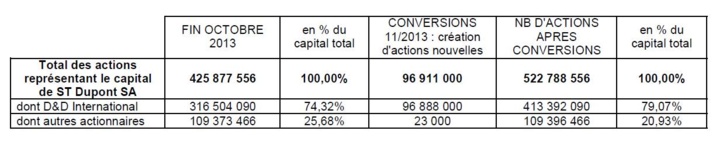

Structure du capital avant et après conversion

A fin octobre 2013, D&D International est l'actionnaire majoritaire de ST Dupont SA, détenant 316 504 090 actions sur un total de 425 877 556 actions, soit 74.32 % du capital. A même date, le nombre d'OCEANE encore en circulation était de 98 735 obligations, dont 96 888 souscrites par D&D à l'émission, et 1847 détenues par d'autres porteurs. Les conversions de novembre 2013 concernent l'intégralité des titres D&D et 23 obligations détenues par d'autres porteurs.

Il sera donc procédé à l'émission de 96 888 000 actions nouvelles de ST Dupont SA au profit de D&D International, et à 23 000 actions au profit d'autres porteurs.

Après ces conversions, la structure du capital sera la suivante :

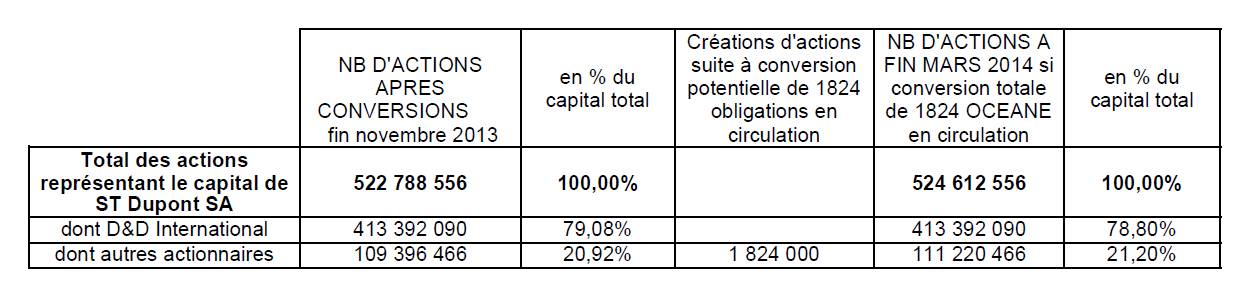

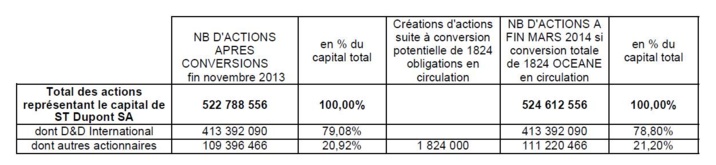

Après les conversions intervenues en novembre, il restera 1824 obligations en circulation. Si celles-ci étaient intégralement converties à fin mars 2014, échéance de l'OCEANE, la structure du capital évoluerait ainsi :

Ainsi, après les conversions d'OCEANE intervenues en novembre, la détention de D&D International au capital de ST Dupont SA évoluera dans une fourchette de 78.8 % à 79.07 %.

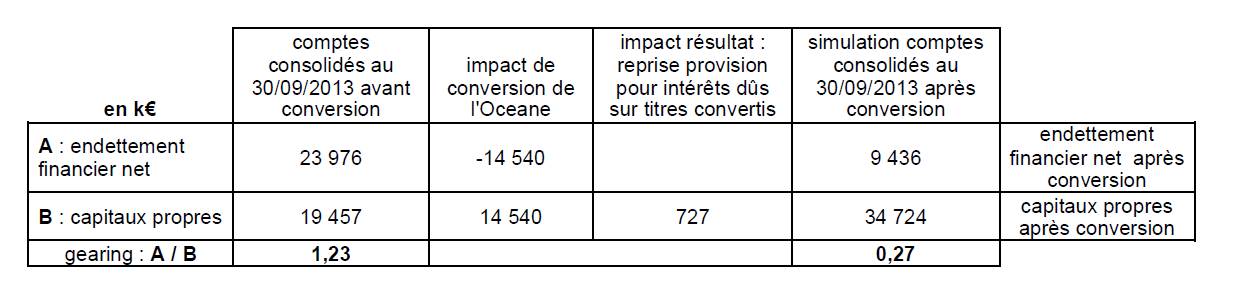

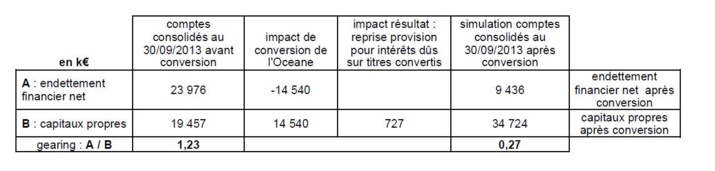

Impact de la conversion sur les ratios d'endettement du Groupe ST Dupont

La conversion de l'essentiel de la dette obligataire en capital aura un impact positif significatif sur les ratios d'endettement du groupe. La simulation présentée à la suite, réalisée sur la base des comptes semestriels au 30 septembre 2013, montre que le gearing, ratio représentant l'endettement net sur les capitaux propres, passe d'une valeur de 1,23 au 30 septembre 2013 avant conversion, à 0,27 après conversion. A noter que la simulation intègre la reprise d'une partie de la provision sur intérêts dus au titre des OCEANE, correspondant à 6 mois d'intérêts sur les titres convertis (soit 727 k€), les OCEANE converties pendant la dernière année (échue au 31 mars 2014) ne donnant pas droit au paiement de ces intérêts. Compte-tenu de l'importance des déficits fiscaux reportables, ce produit augmente directement le résultat net après impôts, et donc les capitaux propres après conversion.

Impact de la conversion sur les ratios d'endettement du Groupe ST Dupont

La conversion de l'essentiel de la dette obligataire en capital aura un impact positif significatif sur les ratios d'endettement du groupe. La simulation présentée à la suite, réalisée sur la base des comptes semestriels au 30 septembre 2013, montre que le gearing, ratio représentant l'endettement net sur les capitaux propres, passe d'une valeur de 1,23 au 30 septembre 2013 avant conversion, à 0,27 après conversion. A noter que la simulation intègre la reprise d'une partie de la provision sur intérêts dus au titre des OCEANE, correspondant à 6 mois d'intérêts sur les titres convertis (soit 727 k€), les OCEANE converties pendant la dernière année (échue au 31 mars 2014) ne donnant pas droit au paiement de ces intérêts. Compte-tenu de l'importance des déficits fiscaux reportables, ce produit augmente directement le résultat net après impôts, et donc les capitaux propres après conversion.

This announcement is distributed by NASDAQ OMX Corporate Solutions on behalf of NASDAQ OMX Corporate Solutions clients.

Source : S.T.DUPONT, 92, bd du Montparnasse, PARIS Cedex 14 75685, France

Source : S.T.DUPONT, 92, bd du Montparnasse, PARIS Cedex 14 75685, France

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise.

Lien direct : www.finyear.com/newsletter

Lisez chaque mois notre magazine digital sur www.finyear.com/magazine

Lien direct : www.finyear.com/newsletter

Lisez chaque mois notre magazine digital sur www.finyear.com/magazine

Autres articles

-

Mon Petit Placement se place auprès du grand public

-

Shine : les deux co-fondateurs passent la main à la direction de la fintech

-

Spendesk fait l’acquisition d’Okko pour mutualiser la gestion des achats et des dépenses

-

Deblock, néobanque crypto friendly, lève 12 millions d'euros

-

Olky, lancement de Kypay on-chain par OlkyPay