Sur 41 pages du rapport de Croissance Plus "Fintech 2020 : reprendre l’initiative ou comment la technologie Blockchain peut permettre à la France et à l’Europe de prendre l’avantage en matière de banque et de finance", nous avons sélectionné les pages dédiées à la blockchain.

Cet article est la suite de la partie 1 - La blockchain, une technologie avec un potentiel immense

1. Etat des lieux : l’adoption de la Blockchain par les autorités monétaires et les Etats

Aux Etats-Unis, IBM entretient des relations étroites avec la FED pour établir un système de paiement fondé sur la blockchain

Au début de l’année 2015, IBM a annoncé qu’elle réfléchissait à créer un système de paiement basé sur la blockchain33. La société a entamé des discussions avec la Federal Reserve américaine pour mettre en place l’infrastructure de paiement adossé au dollar. La monnaie en circulation via la blockchain serait identique à celle en circulation dans le système actuel : « It's the same money, just not a dollar bill with a serial number on it, but a token that sits on this blockchain » (IBM/Reuters). Il ne s’agit donc pas de créer une crypto-monnaie mais d’utiliser une Blockchain contrôlée par les banques centrales pour établir une infrastructure plus efficace et moins coûteuse.

La Grande-Bretagne et la Norvège ont entamé des réflexions sur la blockchain

Dans un rapport très complet questionnant le rôle des banques centrales aujourd’hui (1), la Banque d’Angleterre s’interroge sur les opportunités et les enjeux de développer un nouveau système basé sur le principe des crypto-monnaies. En parallèle, Andy Haldane, chef économiste de la Bank of England et Jan F. Qvistad, Directeur Exécutif de la Banque Centrale Norvégienne réfléchissent au développement d’un nouveau système monétaire plus adapté aux nouveaux entrants (2).

La Grèce a aussi réfléchi à l’application du blockchain pour marginaliser la BCE et les banques européennes dans le financement de son économie (le système Varoufakis)

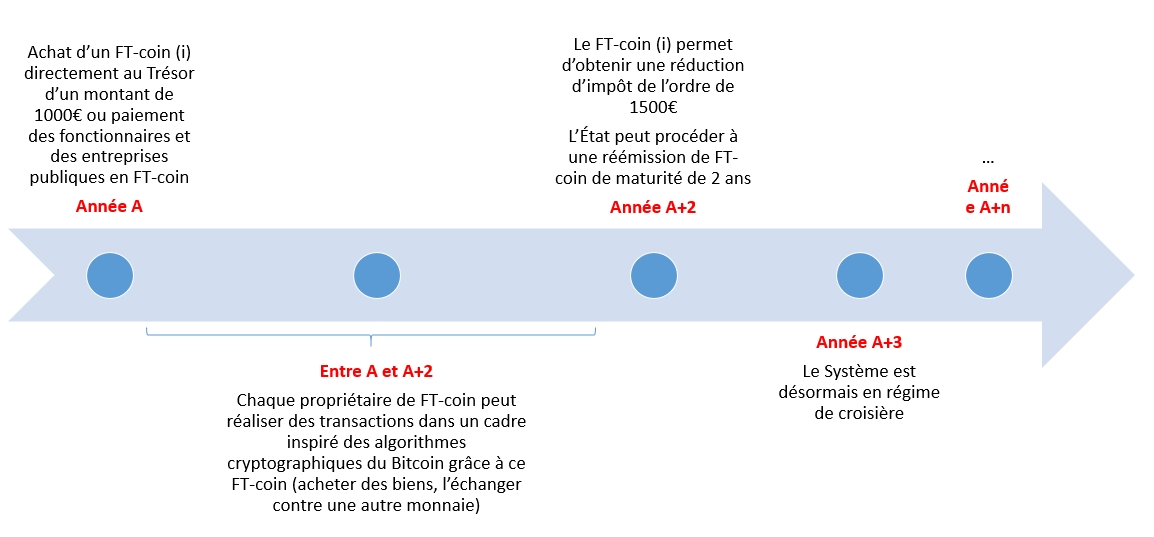

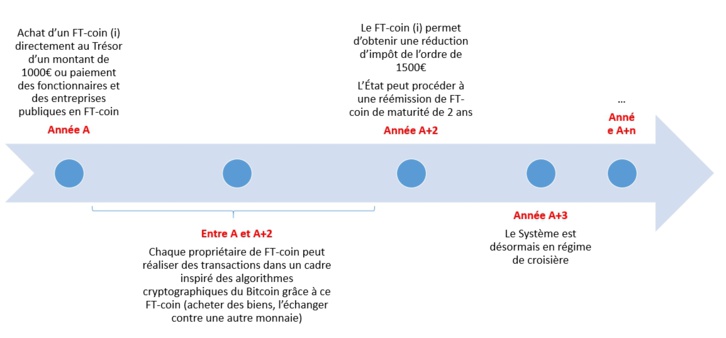

Le ministre des Finances grec Yanis Varoufakis a exposé en 2014 (3) l’idée de recourir à un système monétaire parallèle si la Grèce et la Zone Euro n’aboutissaient pas à un compromis viable. Pour contourner la politique monétaire de la Banque Centrale Européenne qu’il jugeait trop rigide, éviter le blocage des banques commerciales, éviter une autre cure d’austérité et obtenir des liquidités salvatrices, Yanis Varoufakis avait imaginé un système inspiré du Bitcoin. L’idée était simple. Chaque contribuable aurait obtenu un compte bancaire de réserve en fonction de son numéro fiscal. Il aurait alors pu acheter un FT-coin (FT comme Future Taxes) pour environ 1000€ directement au Trésor grec ou être payé en FT-coin. Le contrat imposait alors au Trésor de rendre les 1000€ à tout moment ou d’accepter ce FT-coin au bout de deux ans en échange d’une réduction d’impôt de l’ordre de 1500€. Et en régime de croisière (après les deux premières années de transition), le Trésor pouvait émettre chaque année de nouveaux FT-coin, mais de telle sorte que le montant en circulation ne dépasse pas 10 % du PIB (par exemple), pour éviter l’absence de rentrée fiscale à une année donnée. Chaque propriétaire de FT-coin pouvait ensuite conserver ou échanger cette monnaie. Au bout de deux ans de détention d’un FT-coin, deux possibilités s’offraient au propriétaire. Soit l’individu s’en servait pour rembourser ses impôts, ou bien si l’individu payait moins d’impôt que la valeur de ses FT-coin, il pouvait les vendre à d’autres individus. Ainsi, le FT-coin aurait constitué une alternative au dépôt dans une banque commerciale.

Le système de transactions de ces FT-coin aurait reposé sur un algorithme proche de celui développé dans le cadre du Bitcoin et supervisé par une agence non-gouvernementale. L’émission de FT-coin, la création monétaire, aurait été reliée à une variable macroéconomique hors du contrôle du gouvernement, par exemple le PIB nominal.

Cet article est la suite de la partie 1 - La blockchain, une technologie avec un potentiel immense

1. Etat des lieux : l’adoption de la Blockchain par les autorités monétaires et les Etats

Aux Etats-Unis, IBM entretient des relations étroites avec la FED pour établir un système de paiement fondé sur la blockchain

Au début de l’année 2015, IBM a annoncé qu’elle réfléchissait à créer un système de paiement basé sur la blockchain33. La société a entamé des discussions avec la Federal Reserve américaine pour mettre en place l’infrastructure de paiement adossé au dollar. La monnaie en circulation via la blockchain serait identique à celle en circulation dans le système actuel : « It's the same money, just not a dollar bill with a serial number on it, but a token that sits on this blockchain » (IBM/Reuters). Il ne s’agit donc pas de créer une crypto-monnaie mais d’utiliser une Blockchain contrôlée par les banques centrales pour établir une infrastructure plus efficace et moins coûteuse.

La Grande-Bretagne et la Norvège ont entamé des réflexions sur la blockchain

Dans un rapport très complet questionnant le rôle des banques centrales aujourd’hui (1), la Banque d’Angleterre s’interroge sur les opportunités et les enjeux de développer un nouveau système basé sur le principe des crypto-monnaies. En parallèle, Andy Haldane, chef économiste de la Bank of England et Jan F. Qvistad, Directeur Exécutif de la Banque Centrale Norvégienne réfléchissent au développement d’un nouveau système monétaire plus adapté aux nouveaux entrants (2).

La Grèce a aussi réfléchi à l’application du blockchain pour marginaliser la BCE et les banques européennes dans le financement de son économie (le système Varoufakis)

Le ministre des Finances grec Yanis Varoufakis a exposé en 2014 (3) l’idée de recourir à un système monétaire parallèle si la Grèce et la Zone Euro n’aboutissaient pas à un compromis viable. Pour contourner la politique monétaire de la Banque Centrale Européenne qu’il jugeait trop rigide, éviter le blocage des banques commerciales, éviter une autre cure d’austérité et obtenir des liquidités salvatrices, Yanis Varoufakis avait imaginé un système inspiré du Bitcoin. L’idée était simple. Chaque contribuable aurait obtenu un compte bancaire de réserve en fonction de son numéro fiscal. Il aurait alors pu acheter un FT-coin (FT comme Future Taxes) pour environ 1000€ directement au Trésor grec ou être payé en FT-coin. Le contrat imposait alors au Trésor de rendre les 1000€ à tout moment ou d’accepter ce FT-coin au bout de deux ans en échange d’une réduction d’impôt de l’ordre de 1500€. Et en régime de croisière (après les deux premières années de transition), le Trésor pouvait émettre chaque année de nouveaux FT-coin, mais de telle sorte que le montant en circulation ne dépasse pas 10 % du PIB (par exemple), pour éviter l’absence de rentrée fiscale à une année donnée. Chaque propriétaire de FT-coin pouvait ensuite conserver ou échanger cette monnaie. Au bout de deux ans de détention d’un FT-coin, deux possibilités s’offraient au propriétaire. Soit l’individu s’en servait pour rembourser ses impôts, ou bien si l’individu payait moins d’impôt que la valeur de ses FT-coin, il pouvait les vendre à d’autres individus. Ainsi, le FT-coin aurait constitué une alternative au dépôt dans une banque commerciale.

Le système de transactions de ces FT-coin aurait reposé sur un algorithme proche de celui développé dans le cadre du Bitcoin et supervisé par une agence non-gouvernementale. L’émission de FT-coin, la création monétaire, aurait été reliée à une variable macroéconomique hors du contrôle du gouvernement, par exemple le PIB nominal.

Ce système aurait garanti à l’État grec une source de liquidité indépendante des marchés monétaires et financiers, indépendante des banques et sans contrôle de la part des institutions internationales (Banque Centrale Européenne, FMI, Commission Européenne, etc.). De surcroît, ce système serait totalement transparent et chaque participant aurait pu en contrôler le fonctionnement.

Ce rapide état des lieux montre que deuxième vague des Fintech pourrait mettre à mal le système financier tel que nous le connaissons aujourd’hui. Nous présentons dans la suite de cette partie deux scénarios – avec leurs conséquences sur le système financier actuel. Si le pire n’est jamais certain, il présente des intérêts théoriques et pratiques que nous avons souhaité détailler.

2. Scénario probable : les Etats-Unis et le Royaume-Uni confortent leur avance et la France reste à la traîne ; les systèmes alternatifs de paiement et de financement d’origine anglo-saxonne se généralisent entraînant un risque accru de Base Erosion Profit Shifting (BEPS) pour la France

Dans ce scénario, l’écart d’investissement (start-up ou grandes entreprises) entre la France et les pays anglo-saxons ne se réduit pas et permet aux Etats-Unis, à la Grande Bretagne et aux entreprises installées sur leur territoire de faire éclore des systèmes de paiement sur lesquels la France et la zone Euro n’ont pas d’emprise. Apple, IBM et la FED pourraient, par exemple, mettre en place un partenariat pour créer et gérer un système de paiement fondé sur la Blockchain et une monnaie « dollarcoin » dont la valeur serait fixée par la FED elle-même (le taux de conversion serait fixe). Ce « dollarcoin » ne serait pas une monnaie à proprement parler mais un simple « token » (« jeton ») amélioré transitant sur un réseau Blockchain. Ce système de paiement serait plus compétitif (les coûts de transaction seraient inférieurs à ceux des banques) et à destination de la plupart des paiements des particuliers et des entreprises.

Premier impact pour l’Etat français : accroître le Base Erosion Profit Shifting

La problématique de la BEPS – et de la fiscalité de manière générale – est de plus en plus souvent évoquée dans le cadre du développement de l’économie collaborative. Les Etats prennent conscience de l’obsolescence des règles sur lesquelles sont bâtis leurs systèmes fiscaux (4). A l’échelle internationale, ces règles reposent assez largement sur un principe d’imposition des revenus en fonction de critères de présence physique sur le territoire d’un État. De tels concepts ne résistent pas à l’ère du numérique.

Ce risque pourrait s’accentuer dès lors que le système de paiement ne serait plus relié aux banques et aux acteurs financiers traditionnels. En effet, l’administration fiscale est à l’heure actuelle incapable d’identifier les opérations en crypto-monnaie (aussi bien dollarcoin que bitcoin) réalisées par un contribuable sur un système de paiement parallèle, contrairement aux opérations financières courantes renseignées par les établissements bancaires. Elle est donc contrainte de s’en remettre au civisme des contribuables pour déclarer ces nouveaux revenus, dans un contexte où la collecte de l’impôt est souvent considérée comme injuste. Il faut se demander si l’État sera en mesure de collecter l’impôt (TVA, impôts sur le revenu, etc.) dans un modèle où toute entité régulatrice aura été évincée.

En septembre 2015, dans un rapport d’information, le Sénat a relevé les risques fiscaux existants et liés à l’économie collaborative (5) : le constat pourrait s’amplifier avec la blockchain

Eléments de résumé : « L’économie collaborative n’est plus un simple phénomène de société (près de 31 millions de personnes en France ont déjà acheté ou vendu sur des sites de mise en relation entre particuliers). […] Les particuliers recherchent souvent un complément de revenu qui demeure modeste ; d’autres en font une véritable activité qui, de fait, devient commerciale. […] A titre d’exemple, le revenu moyen d’un hôte français qui met un logement à disposition sur le site Airbnb est d’environ 3 600€ par an.

« En théorie, les revenus des particuliers sur les plateformes Internet sont imposables dans les conditions de droit commun (soumis à l’IR et à la TVA). Néanmoins, en pratique, les revenus sont rarement déclarés, rarement contrôlés et rarement imposés. De fait, l’administration fiscale apparaît bien démunie face à cette croissance d’échanges marchands entre particuliers. Par ailleurs, le « droit de communication » qui permet à l’administration d’obtenir les informations nécessaires auprès des plateformes collaboratives et des sites de paiement n’a pas de portée extraterritoriale. »

Le rapport propose, entre autres, de mettre en place « un système de déclaration automatique des revenus des particuliers, avec l’aide des plateformes collaboratives. Les plateformes sont la clé d’un recouvrement efficace, à l’image de la collecte de la taxe de séjour par Airbnb ».

Deuxième impact pour les particuliers et les PME : hausse des coûts bancaires (tenue de compte et financement)

Les moyens de paiement (pris au sens large) sont aujourd’hui une source de revenus abondants pour les banques françaises, qui leur permet notamment d’offrir leurs autres services, en particulier le financement de l’investissement pour les particuliers ou les PME, à bas coût. Ceci contribue à expliquer la faible désintermédiation bancaire dans le crédit aux PME en France par rapport aux Etats-Unis.

Pour retrouver leurs marges actuelles, déjà attaquées, les banques devront trouver d’autres sources de revenus. Cette autre source de revenus ne semble pas pouvoir être le paiement des particuliers, qui est sujet à une concurrence croissante et l’objet d’une grande attention du politique et du régulateur. De même, la concurrence est forte dans le crédit aux particuliers et particulièrement néfaste pour les banques qui quand elles perdent un crédit risquent de perdre un client.

Le crédit d’investissement consenti aux PME et aux particuliers semble donc pouvoir être une source de revenus de substitution au moins partielle pour les banques françaises. Si les banques doivent renchérir leurs conditions de financement du crédit aux PME pour compenser leur pertes de revenus, cela aura de lourdes conséquences pour l’ensemble du tissu de PME françaises. De même, une hausse des coûts de gestion de compte (aujourd’hui relativement faibles pour les particuliers) pourrait être accentuée avec le développement de nouveaux systèmes de paiement. Ceci s’observe dès aujourd’hui : le Crédit Mutuel a ainsi annoncé en septembre 2015 un coût de « tenue de compte » de deux euros par mois pour l’usage d’un compte bancaire ou d’un chéquier. Des services qui étaient jusqu’à présent gratuits...

Troisième impact pour les banques : une compétition accrue sur le crédit

Les conséquences du renchérissement du crédit aux PME seraient importantes pour ces sociétés, mais elles pourraient aussi être importantes pour les banques elles-mêmes. En effet, des Fintech comme LendingClub peuvent aussi se développer dans le crédit aux PME, et pas seulement sur les prêts à la consommation. LendingClub ne semble pas compétitif aujourd’hui par rapport aux coûts du crédit aux PME françaises (6). Cependant, le renchérissement du crédit aux PME donnerait de l’espace à une concurrence agile et à faibles coûts fixes, ce qui conduirait à une forte recomposition du paysage bancaire aussi. Le risque économique identifié pour les PME françaises est à peu de choses celui que vivent les hôteliers aujourd'hui face à Booking : une réduction de leurs marges. Booking prend aujourd'hui entre 10% et 30% de commissions sur les hôteliers. On peut imaginer demain que LendingClub et les sociétés similaires en oligopole sur le financement des PME, imposeront aux PME des contraintes similaires.

On peut également s’interroger sur l’impact de la blockchain pour le modèle assurantiel français, par exemple mutualiste : modèle de complémentaire santé (healthcare à la française) dont le principe de tiers de confiance décentralisé est fondateur (solidarité des cotisations)

3. Scénario incertain : les crypto-monnaies alternatives sont adoptées par un nombre significatif de citoyens et d’entreprises entrainant un risque de perte de souveraineté monétaire pour les Etats

Ce scénario semble aujourd’hui le moins probable puisqu’il suppose une défiance généralisée envers le système financier actuel. Néanmoins en cas de réalisation, il engendrerait un risque de perte de souveraineté monétaire et d’une instabilité financière du système.

Les risques d’un système de paiement dans une crypto-monnaie totalement désintermédié (i.e. aucune entité ne détient plus de 50% des noeuds)

La création monétaire dans le cadre des crypto-monnaies suit un processus établi dont l’évolution est connue. L’offre de monnaie ne répond donc pas à la demande et est relativement fixe. Cette offre fixe de monnaie pose plusieurs problèmes (7).

D’une part, une offre fixe impose une déflation monétaire. En effet, dans une situation où la quantité de monnaie est limitée et rare, la valeur de cette monnaie augmente. C'est-à-dire que pour une même unité de monnaie, les individus peuvent acheter davantage de biens. Le prix des biens exprimés en crypto-monnaies baissent donc relativement, conduisant à un affaiblissement relatif des monnaies nationales (8).

D’autre part, une quantité fixe de monnaie apporte de la volatilité. En effet, si l’offre ne s’adapte pas à la demande, le prix doit s’adapter pour permettre les échanges. La demande en biens vendus en bitcoins peut varier pour de multiples raisons comme les saisons (soldes, fêtes de fin d’années,..) de manière cyclique ou structurelle du fait de l’apparition de nouveaux produits. Avec une quantité fixe de bitcoins en circulation, les prix exprimés en bitcoins vont connaître une forte volatilité, ce qui aura un impact négatif sur la croissance de la « bitcoin economy » et sur le bien-être des consommateurs. Cette forte volatilité a conduit la Banque de France à s’interroger sur les risques inhérents à ce système dans son Focus de décembre 2013. Cette forte volatilité soulève également le problème de la stabilité financière. Ainsi, si un brusque effondrement de la valeur d’une crypto-monnaie largement répandue devait survenir – le cours du bitcoin en présente déjà plusieurs sur les années récentes – cela pourrait avoir des répercussions sur le système financier dans son ensemble. Surtout si des détenteurs de crypto-monnaie ont emprunté des devises nationales pour acheter des crypto-devises, exposant les créanciers au risque en étant dans l’incapacité de le rembourser.

Enfin, se pose le problème de la conduite de la politique monétaire. En effet, dans le système actuel, la banque centrale dispose principalement d’un instrument pour atteindre ses objectifs : la fixation du taux directeur (9) et également d’autres instruments non-conventionnels. Si les crypto-monnaies venaient à se développer largement, ces courroies de transmissions deviendraient inefficaces. Au sein d’une même économie, on assisterait à une fragmentation monétaire avec des secteurs et des populations indifférents aux inflexions de la politique monétaire.

Ce risque de perte de souveraineté monétaire s’accompagnerait évidemment d’une perte financière si les banques centrales venaient à être court-circuitées. En effet, les revenus de la Banque Centrale (seigneuriage, intérêts perçus, etc.) se transférant au profit des « mineurs ». Pour la zone euro, c’est plus de 1Md€ qui seraient concernés.

Outre ces risques macroéconomiques qui pourraient affecter le système dans son ensemble, l’European Banking Authorities (EBA) (10) dénombre plus de 70 risques de natures différentes pouvant survenir suite à l’éventuel développement des crypto-monnaies. La plupart de ces risques concernent les utilisateurs de ces monnaies (traçabilité, réversibilité des transactions, piratage du système, volatilité du change, etc.) mais d’autres concernent le système financier dans son ensemble (via le risque de change). Faisant écho à l’étude de la Banque de France, l’EBA évoque les possibilités de blanchiment d’argent, de trafics illégaux et d’éventuelles extorsions de fonds.

-----

Que manque-t-il au bitcoin pour devenir une monnaie à part entière ?

D’un point de vue juridique, le bitcoin n’est aujourd’hui pas reconnu comme une monnaie. Les économistes quant à eux définissent une monnaie selon une approche utilitaire suivant trois fonctions précises.

La première exigence pour une monnaie est d’être un intermédiaire des échanges. La monnaie est l’instrument qui permet d’échanger des biens en s’affranchissant des inconvénients du troc (nécessaire double coïncidence exacte des besoins entre deux personnes).

La monnaie doit également pouvoir constituer une réserve de valeur pour permettre de désynchroniser l’achat et la vente : elle peut ainsi être conservée pour une utilisation ultérieure. La monnaie permet ainsi de transférer du pouvoir d’achat dans le temps. S’il peut exister un risque à la détention de monnaie (inflation, risque de change, etc.), la confiance dans la stabilité du système monétaire lui confère généralement cette capacité. Paul Krugman, dans son blog, souligne en effet qu’un dollar constitue une réserve de valeur sûre car quelle que soit sa valeur, il permet de s’acquitter de ses impôts et est régulé par une Banque Centrale. De l’or ou une habitation constituent également une réserve de valeur car même si leur valeur venait à s’écrouler, il serait tout de même possible de les utiliser pour en faire des bijoux ou y habiter.

La monnaie doit également servir d’unité de compte. Elle doit permettre de mesurer la valeur des biens d’une manière universelle. La monnaie permet de déterminer des prix absolus et s’affranchir des prix relatifs (autre inconvénient du troc). La monnaie agit alors comme un étalon monétaire.

A l’heure actuelle, le bitcoin est utilisé au sein d’une communauté assez restreinte. Si au sein de cette communauté, le bitcoin joue à la fois le rôle d’intermédiaire des échanges et d’unité de compte, ce n’est plus vrai en dehors de cette communauté. En conséquence, le bitcoin n’est pas aujourd’hui une monnaie universelle.

Comme le rappelle John Barrdear de la Banque d’Angleterre : si au moins deux personnes s’accordent sur la capacité d’un bien à être une réserve de valeur, il peut devenir un intermédiaire des échanges. Si cet intermédiaire des échanges est accepté par l’ensemble de la population, il devient alors une unité de compte.

La question de la réserve de valeur divise les spécialistes. La valeur du bitcoin n’est déterminée que par la demande actuelle et la demande anticipée. Le système particulier de création des bitcoins rend sa valeur volatile, il constitue donc une piètre réserve de valeur de court-terme. En revanche, les détenteurs actuels anticipent une forte demande à long-terme, les incitants à investir et épargner en bitcoin, c’est d’ailleurs là tout le business-model des miners investissant des sommes considérables dans leur équipement et espérant une hausse continue de la valeur des bitcoins. Pour certaines personnes, le bitcoin sert de support de valeur. Néanmoins, la valeur du bitcoin n’est aucunement garantie, comme le rappelle Paul Krugman, Prix Nobel d’Économie. En l’absence de garantie, le bitcoin ne constitue pas théoriquement une réserve de valeur sûre. Néanmoins, force est de constater que l’usage qui en est fait par les utilisateurs lui confère cette spécificité. In fine, le bitcoin pourrait être défini comme une réserve de valeur à des fins spéculatives. Nonobstant, à l’heure actuelle, le bitcoin n’est passez répandu pour remplir toutes les conditions d’une monnaie.

-----

L’utopie d’un système décentralisé, désintermédié et dérégulé ?

Le bitcoin est né et s’est développé par la volonté de s’affranchir de toute entité régulatrice centrale. Sa conception actuelle et le principe de rémunération des miners (11) pourraient constituer son talon d’Achille. D’après une étude de la Banque d’Angleterre sur les crypto-monnaies, en effet, la forte concurrence entre miners pourrait conduire à un système centralisé à long-terme.

A un horizon lointain (2040 estiment la plupart des spécialistes), la quantité maximale de bitcoin a été produite (21 millions de bitcoin). Les miners, noeuds essentiels du système qui vérifient les transactions n’obtiennent désormais plus automatiquement de bitcoin pour leurs services. La création monétaire est terminée. Leurs rémunérations reposent donc sur la générosité des personnes qui réalisent des transactions.

Ces frais de transaction ne sont pas obligatoires ; ils sont décidés par la personne désireuse de réaliser une transaction. Chaque miner choisit la transaction en fonction de la rémunération proposée. Il y a donc une incitation pour chaque miner à développer sa puissance de calcul pour augmenter ses chances de résoudre le problème plus rapidement et obtenir la rémunération en conséquence. En effet, le profit espéré d’un miner est donc d’autant plus élevé que sa puissance de calcul est forte. Cependant, plus forte est la puissance de calcul du réseau tout entier, plus l’espérance qu’un miner a de résoudre le problème est faible. Ce problème est aussi connu sous la dénomination de « tragédie des biens communs » : il apparait dans le cas de ressources limitées en accès libre (exemple d’une ressource piscicole et de pêcheurs en concurrence). Les miners auront donc tendance à augmenter leurs investissements tandis que leurs revenus baissent du fait de la concurrence. Le système décentralisé est un modèle à rendement croissant : plus la puissance déployée par un miner est forte, plus ses gains sont élevés. Ainsi, seuls les miners possédant une forte puissance de calcul resteront dans le système (tant que leurs revenus excédent leurs coûts).

Finalement, ce système favorise le développement de pôle de miners aboutissant au cas extrême d’un monopole de miners faisant place aux risques connus de fraudes. Le système décentralisé tel qu’il est construit aujourd’hui aboutirait logiquement à un système centralisé à l’encontre même de son essence. Et cette entité centrale régulant le système pourrait ne pas avoir de bonnes incitations. Cependant, il est peu probable qu’un conglomérat de miners une fois dominant le système cherche à déstabiliser le système en place. En effet, leur position dominante n’a de la valeur que si le système reste viable.

Pour aller plus loin téléchargez ci-dessous le rapport complet de 41 pages

Ce rapide état des lieux montre que deuxième vague des Fintech pourrait mettre à mal le système financier tel que nous le connaissons aujourd’hui. Nous présentons dans la suite de cette partie deux scénarios – avec leurs conséquences sur le système financier actuel. Si le pire n’est jamais certain, il présente des intérêts théoriques et pratiques que nous avons souhaité détailler.

2. Scénario probable : les Etats-Unis et le Royaume-Uni confortent leur avance et la France reste à la traîne ; les systèmes alternatifs de paiement et de financement d’origine anglo-saxonne se généralisent entraînant un risque accru de Base Erosion Profit Shifting (BEPS) pour la France

Dans ce scénario, l’écart d’investissement (start-up ou grandes entreprises) entre la France et les pays anglo-saxons ne se réduit pas et permet aux Etats-Unis, à la Grande Bretagne et aux entreprises installées sur leur territoire de faire éclore des systèmes de paiement sur lesquels la France et la zone Euro n’ont pas d’emprise. Apple, IBM et la FED pourraient, par exemple, mettre en place un partenariat pour créer et gérer un système de paiement fondé sur la Blockchain et une monnaie « dollarcoin » dont la valeur serait fixée par la FED elle-même (le taux de conversion serait fixe). Ce « dollarcoin » ne serait pas une monnaie à proprement parler mais un simple « token » (« jeton ») amélioré transitant sur un réseau Blockchain. Ce système de paiement serait plus compétitif (les coûts de transaction seraient inférieurs à ceux des banques) et à destination de la plupart des paiements des particuliers et des entreprises.

Premier impact pour l’Etat français : accroître le Base Erosion Profit Shifting

La problématique de la BEPS – et de la fiscalité de manière générale – est de plus en plus souvent évoquée dans le cadre du développement de l’économie collaborative. Les Etats prennent conscience de l’obsolescence des règles sur lesquelles sont bâtis leurs systèmes fiscaux (4). A l’échelle internationale, ces règles reposent assez largement sur un principe d’imposition des revenus en fonction de critères de présence physique sur le territoire d’un État. De tels concepts ne résistent pas à l’ère du numérique.

Ce risque pourrait s’accentuer dès lors que le système de paiement ne serait plus relié aux banques et aux acteurs financiers traditionnels. En effet, l’administration fiscale est à l’heure actuelle incapable d’identifier les opérations en crypto-monnaie (aussi bien dollarcoin que bitcoin) réalisées par un contribuable sur un système de paiement parallèle, contrairement aux opérations financières courantes renseignées par les établissements bancaires. Elle est donc contrainte de s’en remettre au civisme des contribuables pour déclarer ces nouveaux revenus, dans un contexte où la collecte de l’impôt est souvent considérée comme injuste. Il faut se demander si l’État sera en mesure de collecter l’impôt (TVA, impôts sur le revenu, etc.) dans un modèle où toute entité régulatrice aura été évincée.

En septembre 2015, dans un rapport d’information, le Sénat a relevé les risques fiscaux existants et liés à l’économie collaborative (5) : le constat pourrait s’amplifier avec la blockchain

Eléments de résumé : « L’économie collaborative n’est plus un simple phénomène de société (près de 31 millions de personnes en France ont déjà acheté ou vendu sur des sites de mise en relation entre particuliers). […] Les particuliers recherchent souvent un complément de revenu qui demeure modeste ; d’autres en font une véritable activité qui, de fait, devient commerciale. […] A titre d’exemple, le revenu moyen d’un hôte français qui met un logement à disposition sur le site Airbnb est d’environ 3 600€ par an.

« En théorie, les revenus des particuliers sur les plateformes Internet sont imposables dans les conditions de droit commun (soumis à l’IR et à la TVA). Néanmoins, en pratique, les revenus sont rarement déclarés, rarement contrôlés et rarement imposés. De fait, l’administration fiscale apparaît bien démunie face à cette croissance d’échanges marchands entre particuliers. Par ailleurs, le « droit de communication » qui permet à l’administration d’obtenir les informations nécessaires auprès des plateformes collaboratives et des sites de paiement n’a pas de portée extraterritoriale. »

Le rapport propose, entre autres, de mettre en place « un système de déclaration automatique des revenus des particuliers, avec l’aide des plateformes collaboratives. Les plateformes sont la clé d’un recouvrement efficace, à l’image de la collecte de la taxe de séjour par Airbnb ».

Deuxième impact pour les particuliers et les PME : hausse des coûts bancaires (tenue de compte et financement)

Les moyens de paiement (pris au sens large) sont aujourd’hui une source de revenus abondants pour les banques françaises, qui leur permet notamment d’offrir leurs autres services, en particulier le financement de l’investissement pour les particuliers ou les PME, à bas coût. Ceci contribue à expliquer la faible désintermédiation bancaire dans le crédit aux PME en France par rapport aux Etats-Unis.

Pour retrouver leurs marges actuelles, déjà attaquées, les banques devront trouver d’autres sources de revenus. Cette autre source de revenus ne semble pas pouvoir être le paiement des particuliers, qui est sujet à une concurrence croissante et l’objet d’une grande attention du politique et du régulateur. De même, la concurrence est forte dans le crédit aux particuliers et particulièrement néfaste pour les banques qui quand elles perdent un crédit risquent de perdre un client.

Le crédit d’investissement consenti aux PME et aux particuliers semble donc pouvoir être une source de revenus de substitution au moins partielle pour les banques françaises. Si les banques doivent renchérir leurs conditions de financement du crédit aux PME pour compenser leur pertes de revenus, cela aura de lourdes conséquences pour l’ensemble du tissu de PME françaises. De même, une hausse des coûts de gestion de compte (aujourd’hui relativement faibles pour les particuliers) pourrait être accentuée avec le développement de nouveaux systèmes de paiement. Ceci s’observe dès aujourd’hui : le Crédit Mutuel a ainsi annoncé en septembre 2015 un coût de « tenue de compte » de deux euros par mois pour l’usage d’un compte bancaire ou d’un chéquier. Des services qui étaient jusqu’à présent gratuits...

Troisième impact pour les banques : une compétition accrue sur le crédit

Les conséquences du renchérissement du crédit aux PME seraient importantes pour ces sociétés, mais elles pourraient aussi être importantes pour les banques elles-mêmes. En effet, des Fintech comme LendingClub peuvent aussi se développer dans le crédit aux PME, et pas seulement sur les prêts à la consommation. LendingClub ne semble pas compétitif aujourd’hui par rapport aux coûts du crédit aux PME françaises (6). Cependant, le renchérissement du crédit aux PME donnerait de l’espace à une concurrence agile et à faibles coûts fixes, ce qui conduirait à une forte recomposition du paysage bancaire aussi. Le risque économique identifié pour les PME françaises est à peu de choses celui que vivent les hôteliers aujourd'hui face à Booking : une réduction de leurs marges. Booking prend aujourd'hui entre 10% et 30% de commissions sur les hôteliers. On peut imaginer demain que LendingClub et les sociétés similaires en oligopole sur le financement des PME, imposeront aux PME des contraintes similaires.

On peut également s’interroger sur l’impact de la blockchain pour le modèle assurantiel français, par exemple mutualiste : modèle de complémentaire santé (healthcare à la française) dont le principe de tiers de confiance décentralisé est fondateur (solidarité des cotisations)

3. Scénario incertain : les crypto-monnaies alternatives sont adoptées par un nombre significatif de citoyens et d’entreprises entrainant un risque de perte de souveraineté monétaire pour les Etats

Ce scénario semble aujourd’hui le moins probable puisqu’il suppose une défiance généralisée envers le système financier actuel. Néanmoins en cas de réalisation, il engendrerait un risque de perte de souveraineté monétaire et d’une instabilité financière du système.

Les risques d’un système de paiement dans une crypto-monnaie totalement désintermédié (i.e. aucune entité ne détient plus de 50% des noeuds)

La création monétaire dans le cadre des crypto-monnaies suit un processus établi dont l’évolution est connue. L’offre de monnaie ne répond donc pas à la demande et est relativement fixe. Cette offre fixe de monnaie pose plusieurs problèmes (7).

D’une part, une offre fixe impose une déflation monétaire. En effet, dans une situation où la quantité de monnaie est limitée et rare, la valeur de cette monnaie augmente. C'est-à-dire que pour une même unité de monnaie, les individus peuvent acheter davantage de biens. Le prix des biens exprimés en crypto-monnaies baissent donc relativement, conduisant à un affaiblissement relatif des monnaies nationales (8).

D’autre part, une quantité fixe de monnaie apporte de la volatilité. En effet, si l’offre ne s’adapte pas à la demande, le prix doit s’adapter pour permettre les échanges. La demande en biens vendus en bitcoins peut varier pour de multiples raisons comme les saisons (soldes, fêtes de fin d’années,..) de manière cyclique ou structurelle du fait de l’apparition de nouveaux produits. Avec une quantité fixe de bitcoins en circulation, les prix exprimés en bitcoins vont connaître une forte volatilité, ce qui aura un impact négatif sur la croissance de la « bitcoin economy » et sur le bien-être des consommateurs. Cette forte volatilité a conduit la Banque de France à s’interroger sur les risques inhérents à ce système dans son Focus de décembre 2013. Cette forte volatilité soulève également le problème de la stabilité financière. Ainsi, si un brusque effondrement de la valeur d’une crypto-monnaie largement répandue devait survenir – le cours du bitcoin en présente déjà plusieurs sur les années récentes – cela pourrait avoir des répercussions sur le système financier dans son ensemble. Surtout si des détenteurs de crypto-monnaie ont emprunté des devises nationales pour acheter des crypto-devises, exposant les créanciers au risque en étant dans l’incapacité de le rembourser.

Enfin, se pose le problème de la conduite de la politique monétaire. En effet, dans le système actuel, la banque centrale dispose principalement d’un instrument pour atteindre ses objectifs : la fixation du taux directeur (9) et également d’autres instruments non-conventionnels. Si les crypto-monnaies venaient à se développer largement, ces courroies de transmissions deviendraient inefficaces. Au sein d’une même économie, on assisterait à une fragmentation monétaire avec des secteurs et des populations indifférents aux inflexions de la politique monétaire.

Ce risque de perte de souveraineté monétaire s’accompagnerait évidemment d’une perte financière si les banques centrales venaient à être court-circuitées. En effet, les revenus de la Banque Centrale (seigneuriage, intérêts perçus, etc.) se transférant au profit des « mineurs ». Pour la zone euro, c’est plus de 1Md€ qui seraient concernés.

Outre ces risques macroéconomiques qui pourraient affecter le système dans son ensemble, l’European Banking Authorities (EBA) (10) dénombre plus de 70 risques de natures différentes pouvant survenir suite à l’éventuel développement des crypto-monnaies. La plupart de ces risques concernent les utilisateurs de ces monnaies (traçabilité, réversibilité des transactions, piratage du système, volatilité du change, etc.) mais d’autres concernent le système financier dans son ensemble (via le risque de change). Faisant écho à l’étude de la Banque de France, l’EBA évoque les possibilités de blanchiment d’argent, de trafics illégaux et d’éventuelles extorsions de fonds.

-----

Que manque-t-il au bitcoin pour devenir une monnaie à part entière ?

D’un point de vue juridique, le bitcoin n’est aujourd’hui pas reconnu comme une monnaie. Les économistes quant à eux définissent une monnaie selon une approche utilitaire suivant trois fonctions précises.

La première exigence pour une monnaie est d’être un intermédiaire des échanges. La monnaie est l’instrument qui permet d’échanger des biens en s’affranchissant des inconvénients du troc (nécessaire double coïncidence exacte des besoins entre deux personnes).

La monnaie doit également pouvoir constituer une réserve de valeur pour permettre de désynchroniser l’achat et la vente : elle peut ainsi être conservée pour une utilisation ultérieure. La monnaie permet ainsi de transférer du pouvoir d’achat dans le temps. S’il peut exister un risque à la détention de monnaie (inflation, risque de change, etc.), la confiance dans la stabilité du système monétaire lui confère généralement cette capacité. Paul Krugman, dans son blog, souligne en effet qu’un dollar constitue une réserve de valeur sûre car quelle que soit sa valeur, il permet de s’acquitter de ses impôts et est régulé par une Banque Centrale. De l’or ou une habitation constituent également une réserve de valeur car même si leur valeur venait à s’écrouler, il serait tout de même possible de les utiliser pour en faire des bijoux ou y habiter.

La monnaie doit également servir d’unité de compte. Elle doit permettre de mesurer la valeur des biens d’une manière universelle. La monnaie permet de déterminer des prix absolus et s’affranchir des prix relatifs (autre inconvénient du troc). La monnaie agit alors comme un étalon monétaire.

A l’heure actuelle, le bitcoin est utilisé au sein d’une communauté assez restreinte. Si au sein de cette communauté, le bitcoin joue à la fois le rôle d’intermédiaire des échanges et d’unité de compte, ce n’est plus vrai en dehors de cette communauté. En conséquence, le bitcoin n’est pas aujourd’hui une monnaie universelle.

Comme le rappelle John Barrdear de la Banque d’Angleterre : si au moins deux personnes s’accordent sur la capacité d’un bien à être une réserve de valeur, il peut devenir un intermédiaire des échanges. Si cet intermédiaire des échanges est accepté par l’ensemble de la population, il devient alors une unité de compte.

La question de la réserve de valeur divise les spécialistes. La valeur du bitcoin n’est déterminée que par la demande actuelle et la demande anticipée. Le système particulier de création des bitcoins rend sa valeur volatile, il constitue donc une piètre réserve de valeur de court-terme. En revanche, les détenteurs actuels anticipent une forte demande à long-terme, les incitants à investir et épargner en bitcoin, c’est d’ailleurs là tout le business-model des miners investissant des sommes considérables dans leur équipement et espérant une hausse continue de la valeur des bitcoins. Pour certaines personnes, le bitcoin sert de support de valeur. Néanmoins, la valeur du bitcoin n’est aucunement garantie, comme le rappelle Paul Krugman, Prix Nobel d’Économie. En l’absence de garantie, le bitcoin ne constitue pas théoriquement une réserve de valeur sûre. Néanmoins, force est de constater que l’usage qui en est fait par les utilisateurs lui confère cette spécificité. In fine, le bitcoin pourrait être défini comme une réserve de valeur à des fins spéculatives. Nonobstant, à l’heure actuelle, le bitcoin n’est passez répandu pour remplir toutes les conditions d’une monnaie.

-----

L’utopie d’un système décentralisé, désintermédié et dérégulé ?

Le bitcoin est né et s’est développé par la volonté de s’affranchir de toute entité régulatrice centrale. Sa conception actuelle et le principe de rémunération des miners (11) pourraient constituer son talon d’Achille. D’après une étude de la Banque d’Angleterre sur les crypto-monnaies, en effet, la forte concurrence entre miners pourrait conduire à un système centralisé à long-terme.

A un horizon lointain (2040 estiment la plupart des spécialistes), la quantité maximale de bitcoin a été produite (21 millions de bitcoin). Les miners, noeuds essentiels du système qui vérifient les transactions n’obtiennent désormais plus automatiquement de bitcoin pour leurs services. La création monétaire est terminée. Leurs rémunérations reposent donc sur la générosité des personnes qui réalisent des transactions.

Ces frais de transaction ne sont pas obligatoires ; ils sont décidés par la personne désireuse de réaliser une transaction. Chaque miner choisit la transaction en fonction de la rémunération proposée. Il y a donc une incitation pour chaque miner à développer sa puissance de calcul pour augmenter ses chances de résoudre le problème plus rapidement et obtenir la rémunération en conséquence. En effet, le profit espéré d’un miner est donc d’autant plus élevé que sa puissance de calcul est forte. Cependant, plus forte est la puissance de calcul du réseau tout entier, plus l’espérance qu’un miner a de résoudre le problème est faible. Ce problème est aussi connu sous la dénomination de « tragédie des biens communs » : il apparait dans le cas de ressources limitées en accès libre (exemple d’une ressource piscicole et de pêcheurs en concurrence). Les miners auront donc tendance à augmenter leurs investissements tandis que leurs revenus baissent du fait de la concurrence. Le système décentralisé est un modèle à rendement croissant : plus la puissance déployée par un miner est forte, plus ses gains sont élevés. Ainsi, seuls les miners possédant une forte puissance de calcul resteront dans le système (tant que leurs revenus excédent leurs coûts).

Finalement, ce système favorise le développement de pôle de miners aboutissant au cas extrême d’un monopole de miners faisant place aux risques connus de fraudes. Le système décentralisé tel qu’il est construit aujourd’hui aboutirait logiquement à un système centralisé à l’encontre même de son essence. Et cette entité centrale régulant le système pourrait ne pas avoir de bonnes incitations. Cependant, il est peu probable qu’un conglomérat de miners une fois dominant le système cherche à déstabiliser le système en place. En effet, leur position dominante n’a de la valeur que si le système reste viable.

Pour aller plus loin téléchargez ci-dessous le rapport complet de 41 pages

(1) http://www.reuters.com/article/2015/03/12/us-bitcoin-ibm-idUSKBN0M82KB20150312 34 One Bank Research Agenda, publié en février 2015

(2) The evolution of central banks: a practitioner’s perspective

(3) A flawed currency blueprint with a potentially useful application for the Eurozone ; dans son blog : http://yanisvaroufakis.eu/2014/02/15/bitcoin-a-flawed-currency-blueprint-with-a-potentially-useful-application-for-the-eurozone

(4) Le rapport publié par l’OCDE le 17 juillet 2013 dénommé "plan d’action concernant la base d’imposition et le transfert des bénéfices" avait servi de base aux travaux du G20 qui entendait lutter contre la politique très agressive d’optimisation fiscale des multinationales (Tax Planning)

(5) http://www.senat.fr/rap/r14-690/r14-690.html

(6) Si on se limite au seul coût de crédit car le crédit sans garantie proposé par certaines plateformes alternatives peut se comparer déjà se comparer favorablement au crédit avec garantie

(7) Cette analyse reprend les études réalisées par les spécialistes Robleh Ali, John Barrdear, Roger Clews et James Southgate dans leur article « innovations in payment technologies and the emergence of digital currencies ».

(8) Cet argument est également développé en 2013 par Yanis Varoufakis dans son blog.

(9) Le taux directeur correspond au taux d’intérêt auquel les banques commerciales se refinancent auprès de la banque centrale. Le choix du niveau et des mouvements des taux agit sur l’économie via deux principaux canaux de transmission : le canal des taux d’intérêts et le canal du crédit.

(10) Dans son rapport intitulé « EBA opinion on virtual currencies » (2014)

(11) Dans le réseau de pair à pair de la blockchain, les miners sont des noeuds du réseau qui, en « travaillant », produisent des preuves de travail. Preuves qui les autorisent à ajouter une transaction dans la chaîne (un block est créé toutes les dix minutes)

(2) The evolution of central banks: a practitioner’s perspective

(3) A flawed currency blueprint with a potentially useful application for the Eurozone ; dans son blog : http://yanisvaroufakis.eu/2014/02/15/bitcoin-a-flawed-currency-blueprint-with-a-potentially-useful-application-for-the-eurozone

(4) Le rapport publié par l’OCDE le 17 juillet 2013 dénommé "plan d’action concernant la base d’imposition et le transfert des bénéfices" avait servi de base aux travaux du G20 qui entendait lutter contre la politique très agressive d’optimisation fiscale des multinationales (Tax Planning)

(5) http://www.senat.fr/rap/r14-690/r14-690.html

(6) Si on se limite au seul coût de crédit car le crédit sans garantie proposé par certaines plateformes alternatives peut se comparer déjà se comparer favorablement au crédit avec garantie

(7) Cette analyse reprend les études réalisées par les spécialistes Robleh Ali, John Barrdear, Roger Clews et James Southgate dans leur article « innovations in payment technologies and the emergence of digital currencies ».

(8) Cet argument est également développé en 2013 par Yanis Varoufakis dans son blog.

(9) Le taux directeur correspond au taux d’intérêt auquel les banques commerciales se refinancent auprès de la banque centrale. Le choix du niveau et des mouvements des taux agit sur l’économie via deux principaux canaux de transmission : le canal des taux d’intérêts et le canal du crédit.

(10) Dans son rapport intitulé « EBA opinion on virtual currencies » (2014)

(11) Dans le réseau de pair à pair de la blockchain, les miners sont des noeuds du réseau qui, en « travaillant », produisent des preuves de travail. Preuves qui les autorisent à ajouter une transaction dans la chaîne (un block est créé toutes les dix minutes)

Pour obtenir plus d'informations sur la Blockchain, Finyear vous offre 2 solutions :

- lire les articles Finyear dédiés Blockchain sur www.finyear.com/search/Blockchain/

- participer à notre seconde conférence Blockchain le 10 décembre "Blockchain Business" en vous inscrivant sur www.bl0ckcha1n.com

- lire les articles Finyear dédiés Blockchain sur www.finyear.com/search/Blockchain/

- participer à notre seconde conférence Blockchain le 10 décembre "Blockchain Business" en vous inscrivant sur www.bl0ckcha1n.com

Les médias du groupe Finyear

Lisez gratuitement :

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 5 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Le quotidien Finyear :

- Finyear Quotidien

La newsletter quotidienne :

- Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d'affaires.

Les 5 lettres mensuelles digitales :

- Le Directeur Financier

- Le Trésorier

- Le Credit Manager

- The FinTecher

- Le Capital Investisseur

Le magazine trimestriel digital :

- Finyear Magazine

Un seul formulaire d'abonnement pour recevoir un avis de publication pour une ou plusieurs lettres

Autres articles

-

La fintech française, Powens officialise son rapprochement avec l'Espagnole Unnax. Objectif : devenir le leader de l'open finance et de la finance embarquée en Europe

-

JuneX, le nouveau fonds "evergreen" pour accompagner "autrement"

-

Pomelo annonce une Série A à 35 millions de dollars menée par Vy Capital

-

Louis Vuitton dévoile un nouveau Collectible exclusif pour sa Communauté VIA

-

Nomination | Paymium confie sa stratégie à Alexandre Stachtchenko