Laurent Leloup

La Commission Européenne, dans un communiqué de presse en date du mardi 23 juin 2009, est venue apporter aux contribuables de bonne foi un gage de sécurité fiscale important contre les dommages collatéraux de la fraude Carrousel.

C’est donc l’occasion de faire un état des lieux en cette matière qui cause quelques ravages au sein des entreprises françaises.

Pour cela, il convient de préciser la notion de fraude Carrousel au moyen de deux exemples, en détaillant les conséquences financières qui s’en suivent, avant de présenter la nouvelle mesure de protection prise par la Commission Européenne.

Présentation de la notion de fraude Carrousel

Premier exemple de fraude Carrousel, l’exemple « type »

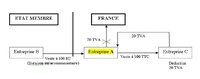

Un premier exemple de fraude Carrousel consiste pour une entreprise A (en France, par exemple) à acquérir un bien auprès d’une entreprise B établie dans un Etat membre (vente qui n’est pas soumise à TVA, puisqu’elle constitue une livraison intracommunautaire), puis à le revendre (en facturant la TVA) à une entreprise C en France. L’entreprise A « disparaît » alors en ayant collectée mais non reversée la TVA, ni directement à l’Etat, ni à son fournisseur (puisque la vente était exonérée).

Pour visualiser le schema explicatif :

C’est donc l’occasion de faire un état des lieux en cette matière qui cause quelques ravages au sein des entreprises françaises.

Pour cela, il convient de préciser la notion de fraude Carrousel au moyen de deux exemples, en détaillant les conséquences financières qui s’en suivent, avant de présenter la nouvelle mesure de protection prise par la Commission Européenne.

Présentation de la notion de fraude Carrousel

Premier exemple de fraude Carrousel, l’exemple « type »

Un premier exemple de fraude Carrousel consiste pour une entreprise A (en France, par exemple) à acquérir un bien auprès d’une entreprise B établie dans un Etat membre (vente qui n’est pas soumise à TVA, puisqu’elle constitue une livraison intracommunautaire), puis à le revendre (en facturant la TVA) à une entreprise C en France. L’entreprise A « disparaît » alors en ayant collectée mais non reversée la TVA, ni directement à l’Etat, ni à son fournisseur (puisque la vente était exonérée).

Pour visualiser le schema explicatif :

Second exemple de Fraude Carrousel, l’exemple « pratique »

Un second exemple consiste pour cette même entreprise C, établie en France, à acquérir un bien auprès d’une entreprise D, également établie en France (laquelle a acheté les marchandises en cause soit dans un pays tiers, soit hors UE) ; C revend le bien à E (établie en UE ou hors UE). D collecte normalement la TVA (française) et la reverse au fisc ; C ne collecte pas de TVA française (livraison intracommunautaire ou export), mais impute simplement la TVA déductible facturée par D sur la TVA collectée au titre de ses autres activités.

Ainsi, C (choisie à dessein par les fraudeurs – le plus souvent à l’insu des dirigeants de C), impute-t-elle la TVA déductible sur la TVA collectée.

Sans l’entremise de C, D (qui n’a aucune autre activité) aurait revendu directement le bien à E (établie en UE ou hors UE). D, qui serait ainsi constamment en crédit de TVA (TVA déduite sur achat et non collectée lors de la revente – livraison intra communautaire ou export), serait contrainte de déposer des demandes de remboursement de crédit de TVA mensuelle … attirant ainsi l’attention de l’Administration fiscale qui pourrait déclencher un contrôle.

Conséquences fiscales et financières de ces mécanismes de fraude Carrousel

La directive TVA et le CGI prévoient notamment, outre les sanctions prévues à l’encontre d’un fraudeur, que l’acquéreur qui « savait, ne pouvait ignorer ou aurait dû savoir, qu’il participait à une chaîne de transactions frauduleuses », peut voir remettre en cause le droit à déduction de la TVA d’amont.

Un opérateur de bonne foi (l’entreprise C) peut donc être une victime fiscale de cette fraude s’il est incapable de prouver qu’il n’était pas en mesure d’identifier le circuit frauduleux mis en place.

Les conséquences financières peuvent être dramatiques puisque l’opérateur, bien que de bonne foi, pourra être tenu à la restitution de la TVA éludée 501words.

L’administration fiscale recommande aux opérateurs économiques de prendre toute mesure raisonnable en leur pouvoir, dans le cadre de l’exercice normal de leur activité, pour s’assurer que leurs transactions avec un opérateur ne sont pas impliquées dans un tel schéma de fraude. (Instruction 3 A-7-07 du 30 novembre 2007).

Ces recommandations ont trouvé un écho défavorable au contribuable dans la jurisprudence du Conseil d’État.

La haute juridiction (Cour Européenne - 23 mars 2009 - N)301053, 8ème s.-s., SA Hornet Computer International) vient en effet de confirmer une décision de la CAA de Paris précisant que « l’administration doit être regardée comme apportant la preuve qu'une entreprise ne pouvait ignorer que ses fournisseurs étaient dépourvus de toute activité réelle, alors même qu'ils se présentaient comme assujettis à la TVA et étaient inscrits au registre du commerce et des sociétés, et que, par suite, elle a sciemment participé à des opérations frauduleuses, dès lors que :

- cette entreprise ne pouvait ignorer que ses fournisseurs étaient des sociétés de création récente, dépourvues de références et de toute logistique et qui ne pouvaient donc pas être regardées comme ayant une activité économique correspondant à l'acquisition des marchandises litigieuses ;

- elle ne pouvait pas ne pas relever que les prix hors taxe pratiqués par ses fournisseurs étaient inférieurs à ceux habituellement proposés par d'autres fournisseurs ;

- les anomalies visibles affectant les documents de transactions tels que les devis et factures, qui présentaient des similitudes de formes, notamment au niveau de la numérotation de la facture ou des numéros de télécopie, de même que le caractère notoirement incomplet des bons de transport, ne pouvaient échapper aux dirigeants de l'entreprise. »

Mesure de protection instituée par la Commission Européenne

Dans ce contexte, la Commission Européenne a mis en place un service qui apparaît vraiment utile pour toute entreprise désirant sécuriser sa situation au regard de ce risque.

En effet, la Commission Européenne, dans un communiqué de presse du mardi 23 juin 2009, a indiqué avoir mis à la disposition du public un service, au sein du registre VIES, permettant à un assujetti d’obtenir un certificat attestant qu’il a vérifié la validité du numéro de TVA d’un client à un moment donné.

Lien : www.ec.europa.eu/taxation_customs/vies/vieshome.do?selectedLanguage=fr

Ce certificat constitue un des éléments pouvant servir à justifier, le cas échéant, la participation involontaire à un circuit frauduleux et éviter d’être tenu des conséquences fiscales de la fraude.

Toutefois, il ne s’agit pas d’un élément suffisant susceptible de dispenser les contribuables d’être particulièrement attentifs aux conditions des opérations auxquelles ils participent.

En effet, un nombre croissant d’entreprises sont victimes de ces agissements peu scrupuleux. En voici quelques exemples :

1/ Un concessionnaire automobile dans un circuit de revente d’huile moteur, moyennant une commission d’engagement de 3% des montants facturés,

2/ Un opérateur, dans un circuit de revente de lait, toujours moyennant une commission,

3/ Ou encore un transporteur dans un circuit de revente de pièces de technologie électronique, également moyennant une commission sur cotation de la prestation de transport.

Source : Lamy Lexel

Laurent Leloup

Un second exemple consiste pour cette même entreprise C, établie en France, à acquérir un bien auprès d’une entreprise D, également établie en France (laquelle a acheté les marchandises en cause soit dans un pays tiers, soit hors UE) ; C revend le bien à E (établie en UE ou hors UE). D collecte normalement la TVA (française) et la reverse au fisc ; C ne collecte pas de TVA française (livraison intracommunautaire ou export), mais impute simplement la TVA déductible facturée par D sur la TVA collectée au titre de ses autres activités.

Ainsi, C (choisie à dessein par les fraudeurs – le plus souvent à l’insu des dirigeants de C), impute-t-elle la TVA déductible sur la TVA collectée.

Sans l’entremise de C, D (qui n’a aucune autre activité) aurait revendu directement le bien à E (établie en UE ou hors UE). D, qui serait ainsi constamment en crédit de TVA (TVA déduite sur achat et non collectée lors de la revente – livraison intra communautaire ou export), serait contrainte de déposer des demandes de remboursement de crédit de TVA mensuelle … attirant ainsi l’attention de l’Administration fiscale qui pourrait déclencher un contrôle.

Conséquences fiscales et financières de ces mécanismes de fraude Carrousel

La directive TVA et le CGI prévoient notamment, outre les sanctions prévues à l’encontre d’un fraudeur, que l’acquéreur qui « savait, ne pouvait ignorer ou aurait dû savoir, qu’il participait à une chaîne de transactions frauduleuses », peut voir remettre en cause le droit à déduction de la TVA d’amont.

Un opérateur de bonne foi (l’entreprise C) peut donc être une victime fiscale de cette fraude s’il est incapable de prouver qu’il n’était pas en mesure d’identifier le circuit frauduleux mis en place.

Les conséquences financières peuvent être dramatiques puisque l’opérateur, bien que de bonne foi, pourra être tenu à la restitution de la TVA éludée 501words.

L’administration fiscale recommande aux opérateurs économiques de prendre toute mesure raisonnable en leur pouvoir, dans le cadre de l’exercice normal de leur activité, pour s’assurer que leurs transactions avec un opérateur ne sont pas impliquées dans un tel schéma de fraude. (Instruction 3 A-7-07 du 30 novembre 2007).

Ces recommandations ont trouvé un écho défavorable au contribuable dans la jurisprudence du Conseil d’État.

La haute juridiction (Cour Européenne - 23 mars 2009 - N)301053, 8ème s.-s., SA Hornet Computer International) vient en effet de confirmer une décision de la CAA de Paris précisant que « l’administration doit être regardée comme apportant la preuve qu'une entreprise ne pouvait ignorer que ses fournisseurs étaient dépourvus de toute activité réelle, alors même qu'ils se présentaient comme assujettis à la TVA et étaient inscrits au registre du commerce et des sociétés, et que, par suite, elle a sciemment participé à des opérations frauduleuses, dès lors que :

- cette entreprise ne pouvait ignorer que ses fournisseurs étaient des sociétés de création récente, dépourvues de références et de toute logistique et qui ne pouvaient donc pas être regardées comme ayant une activité économique correspondant à l'acquisition des marchandises litigieuses ;

- elle ne pouvait pas ne pas relever que les prix hors taxe pratiqués par ses fournisseurs étaient inférieurs à ceux habituellement proposés par d'autres fournisseurs ;

- les anomalies visibles affectant les documents de transactions tels que les devis et factures, qui présentaient des similitudes de formes, notamment au niveau de la numérotation de la facture ou des numéros de télécopie, de même que le caractère notoirement incomplet des bons de transport, ne pouvaient échapper aux dirigeants de l'entreprise. »

Mesure de protection instituée par la Commission Européenne

Dans ce contexte, la Commission Européenne a mis en place un service qui apparaît vraiment utile pour toute entreprise désirant sécuriser sa situation au regard de ce risque.

En effet, la Commission Européenne, dans un communiqué de presse du mardi 23 juin 2009, a indiqué avoir mis à la disposition du public un service, au sein du registre VIES, permettant à un assujetti d’obtenir un certificat attestant qu’il a vérifié la validité du numéro de TVA d’un client à un moment donné.

Lien : www.ec.europa.eu/taxation_customs/vies/vieshome.do?selectedLanguage=fr

Ce certificat constitue un des éléments pouvant servir à justifier, le cas échéant, la participation involontaire à un circuit frauduleux et éviter d’être tenu des conséquences fiscales de la fraude.

Toutefois, il ne s’agit pas d’un élément suffisant susceptible de dispenser les contribuables d’être particulièrement attentifs aux conditions des opérations auxquelles ils participent.

En effet, un nombre croissant d’entreprises sont victimes de ces agissements peu scrupuleux. En voici quelques exemples :

1/ Un concessionnaire automobile dans un circuit de revente d’huile moteur, moyennant une commission d’engagement de 3% des montants facturés,

2/ Un opérateur, dans un circuit de revente de lait, toujours moyennant une commission,

3/ Ou encore un transporteur dans un circuit de revente de pièces de technologie électronique, également moyennant une commission sur cotation de la prestation de transport.

Source : Lamy Lexel

Laurent Leloup

Autres articles

-

Les nouvelles règles du crédit à la consommation : des enjeux stratégiques et des conséquences concrètes dans les process de vente

-

De Lascaux à la signature électronique

-

Le sermon de Fillon sur la montagne

-

Le temps de la réflexion une fois la reprise effectuée

-

Faut-il sauver les entreprises et leurs emplois à tout « prix » ?