Du côté des US

Les statistiques économiques américaines publiées sur le mois ont été mitigées du côté de l’emploi avec 95.000 postes détruits, mais le taux de chômage est resté stable à 9,6%. D’autre part les mises en chantier de logements aux Etats‐Unis ont atteint un plus haut de cinq mois et les ventes de logement ont bondi de 10% en septembre, signalant une stabilisation du secteur immobilier.

Les nouvelles commandes de biens durables ont également progressé en septembre après une baisse en août. Ces chiffres ont été accompagnés par une accélération des prix à la production en septembre et un accroissement du déficit commercial américain. Les ventes au détail ont bien progressé, soutenues par les ventes solides du secteur de l'automobile et de l'électronique. Ces statistiques rassurantes relancent la perspective d'un Quantitative Easing‐2 moins important qu’anticipé, et montre que la croissance outre‐Atlantique se stabilise et pourrait repartir dans les mois à venir. Le Dow Jones grimpe de 3,06%, l’indice élargi américain S&P 500 de 3.68%. En effet les marchés ont été soutenus par des résultats d’entreprises meilleurs que prévus.

Du côté de l’Europe

Les statistiques européennes ont été très encourageantes, la production industrielle a progressé sur le mois, ce qui témoigne d’un redémarrage de l’activité sur le vieux continent. Les commandes de bien durables se sont bien comportées, elles progressent de 3,3% contre 1,7% attendu. L’indice Ifo qui donne une mesure du climat des affaires en Allemagne a atteint son plus haut niveau depuis trois ans et demi. Egalement de bonne nouvelle concernant la croissance au Royaume‐Uni pour le troisième trimestre, elle a été deux fois supérieure aux attentes à 0,8%, la progression sur l’année est maintenant d’environ 2,8%.

Mais ces bonnes statistiques contrastent avec les difficultés rencontrées par le Portugal, l’Espagne et l’Irlande. L’agence Fitch Ratings a annoncé avoir abaissé la note de l'Irlande, reflet des incertitudes entourant son système bancaire.

Les marchés européens ont grimpé suite à des résultats d’entreprises très bons, presque 80% d’entre elles, ont publié des résultats au dessus du consensus. Le CAC 40 s’adjuge 3,24%, et l’Eurostoxx 50 : +3,53%.

Du côté de la Chine

Pékin a relevé une nouvelle fois le coefficient de réserves obligatoires de six grandes banques. Cette mesure doit permettre de maintenir une croissance économique stable, afin de calmer l’inflation et les prix de l’immobilier. Sur un an, la hausse des prix de l’immobilier ressort à 9,1%, en légère baisse par rapport aux 9,3% enregistrés en août. La hausse annuelle du PIB était de 10.3% au T2, de 11,7% au T1. Le freinage va se prolonger au T3, la croissance sur l’année est attendue à 9,5% par le consensus. Croissance qui devrait être stable en 2011.

Durant le trimestre écoulé, l’activité industrielle qui avait ralenti au printemps s’est reprise, tout comme le climat des affaires. L’excédent commercial a continué de bénéficier du redressement de la demande mondiale.

Le Hang Seng progresse de 3,30% sur le mois.

Du côté des entreprises

Les statistiques économiques américaines publiées sur le mois ont été mitigées du côté de l’emploi avec 95.000 postes détruits, mais le taux de chômage est resté stable à 9,6%. D’autre part les mises en chantier de logements aux Etats‐Unis ont atteint un plus haut de cinq mois et les ventes de logement ont bondi de 10% en septembre, signalant une stabilisation du secteur immobilier.

Les nouvelles commandes de biens durables ont également progressé en septembre après une baisse en août. Ces chiffres ont été accompagnés par une accélération des prix à la production en septembre et un accroissement du déficit commercial américain. Les ventes au détail ont bien progressé, soutenues par les ventes solides du secteur de l'automobile et de l'électronique. Ces statistiques rassurantes relancent la perspective d'un Quantitative Easing‐2 moins important qu’anticipé, et montre que la croissance outre‐Atlantique se stabilise et pourrait repartir dans les mois à venir. Le Dow Jones grimpe de 3,06%, l’indice élargi américain S&P 500 de 3.68%. En effet les marchés ont été soutenus par des résultats d’entreprises meilleurs que prévus.

Du côté de l’Europe

Les statistiques européennes ont été très encourageantes, la production industrielle a progressé sur le mois, ce qui témoigne d’un redémarrage de l’activité sur le vieux continent. Les commandes de bien durables se sont bien comportées, elles progressent de 3,3% contre 1,7% attendu. L’indice Ifo qui donne une mesure du climat des affaires en Allemagne a atteint son plus haut niveau depuis trois ans et demi. Egalement de bonne nouvelle concernant la croissance au Royaume‐Uni pour le troisième trimestre, elle a été deux fois supérieure aux attentes à 0,8%, la progression sur l’année est maintenant d’environ 2,8%.

Mais ces bonnes statistiques contrastent avec les difficultés rencontrées par le Portugal, l’Espagne et l’Irlande. L’agence Fitch Ratings a annoncé avoir abaissé la note de l'Irlande, reflet des incertitudes entourant son système bancaire.

Les marchés européens ont grimpé suite à des résultats d’entreprises très bons, presque 80% d’entre elles, ont publié des résultats au dessus du consensus. Le CAC 40 s’adjuge 3,24%, et l’Eurostoxx 50 : +3,53%.

Du côté de la Chine

Pékin a relevé une nouvelle fois le coefficient de réserves obligatoires de six grandes banques. Cette mesure doit permettre de maintenir une croissance économique stable, afin de calmer l’inflation et les prix de l’immobilier. Sur un an, la hausse des prix de l’immobilier ressort à 9,1%, en légère baisse par rapport aux 9,3% enregistrés en août. La hausse annuelle du PIB était de 10.3% au T2, de 11,7% au T1. Le freinage va se prolonger au T3, la croissance sur l’année est attendue à 9,5% par le consensus. Croissance qui devrait être stable en 2011.

Durant le trimestre écoulé, l’activité industrielle qui avait ralenti au printemps s’est reprise, tout comme le climat des affaires. L’excédent commercial a continué de bénéficier du redressement de la demande mondiale.

Le Hang Seng progresse de 3,30% sur le mois.

Du côté des entreprises

Début des publications de résultats outre atlantique. Les résultats d’entreprises ont été meilleurs qu’attendus, 80% d’entre elles ont publié des bénéfices supérieurs au consensus aux Etats‐Unis et en Europe. Les sociétés des secteurs cycliques ont dégagé des résultats solides. La forte demande en provenance de l’Asie et les niveaux élevés de dépense informatique des entreprises, ainsi que les dépenses d’équipement, ont dopé les résultats.

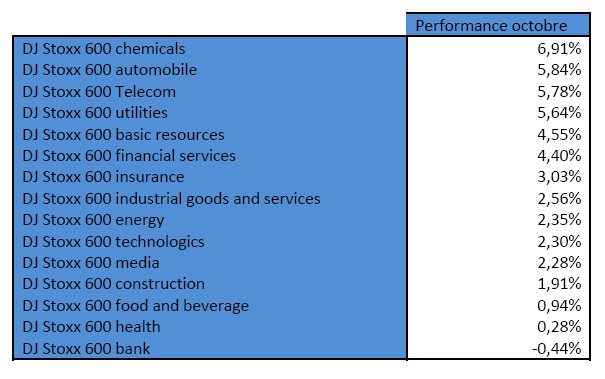

Le secteur de la chimie grimpe de presque 7%. Linde monte de 8,35% grâce à des résultats nettement supérieurs aux attentes, Air Liquide de 2,90%, ses résultats sont également ressortis supérieurs au consensus. Le groupe a profité de la reprise de la consommation de gaz.

Le secteur automobile reste convalescent en Europe, mais le secteur profite à plein régime du dynamisme des ventes en Chine. Les ventes de véhicules de tourisme des constructeurs automobiles aux concessionnaires ont augmenté de 19,3% en septembre en rythme annuel, poursuivant ainsi leur rebond entamé en août. Septembre est toujours le meilleur mois de l'année pour les ventes de voitures en Chine, notamment à cause des vacances. Peugeot grimpe de 15,93%. Renault de 5,78%. Le secteur des télécoms reste bien orienté (+5,78%). France Télécom (+8,90%) a été soutenue par des résultats supérieurs aux attentes au troisième trimestre et par le succès de son offensive commerciale dans le haut débit en France, Iliad prend 5,85%.

Le secteur de l’alimentation et des boissons s’adjuge 0,94% en octobre. Pernod‐Ricard monte de 4,33%, les résultats du groupe ont bien progressé grâce au dynamisme des émergents et à la reprise de la consommation aux Etats‐Unis. Carrefour perd 1,62% suite à des déceptions sur le marché français, et des charges exceptionnelles au Brésil.

Sanofi‐Aventis (+2,66%) le groupe a publié des résultats encourageants, notamment dopé par des effets de changes favorables et une bonne dynamique dans les pays émergents. Roche (+2,80%) a bien résisté sur le mois porté par le lancement réussi de deux produits aux Etats‐Unis : Actemra et Lucentis. Le secteur de la santé souffre toujours des plans d’austérité en Europe et de la concurrence des génériques, le secteur progresse de 0,28% sur le mois.

Le secteur bancaire baisse de 0,44%, en effet les revenus de trading s’essoufflent. Les incertitudes aux Etats‐Unis, ainsi que les tensions sur les taux continuent de peser sur le secteur. Les investisseurs s'interrogent sur la capacité des banques à faire croître leurs résultats dans un contexte de reprise faible, de demande de crédit faible et d’un contexte réglementaire qui devraient les pousser à lever des fonds sur le marché. BNP Paribas baisse de 1,05%, et Société Générale grimpe

de 1,85%.

Du côté des devises

Le dollar continue de baisser, il profite de la future mise en place d’un deuxième quantitative easing, et du manque de concertation des différentes nations. De plus l’importance des positions courtes sur le billet vert continue d’accentuer le phénomène de baisse. Les autorités monétaires américaines n’interviendront pas tant que la baisse reste modérée, et ils continueront à soutenir le dollar faible qui favorise les exportations. La baisse devrait donc se poursuivre dans les mois à venir. L’Euro progresse de 2,59% contre le dollar et passe de 1,3621 à 1,3973 sur le mois.

Du côté des matières premières

Les cours du brut sont en hausse sur le mois +2,91%, le brut léger touchant même un plus haut de deux mois. Les cours sont soutenus par le dynamisme de l’empire du milieu. Les mouvements de grèves, réduisent la production et ont fait grimper les prix des produits pétroliers. Le baril s’établit à un peu plus de 82$ le baril. Par ailleurs, les ministres du pétrole de l'OPEP ne devraient pas modifier la production d’or noir, ce qui a également soutenu les cours. L’or grimpe de 4,29%, profitant de la baisse du dollar. L’once d’or s’établit à 1363,1$.

Pour le mois de novembre

Le coup de frein de la banque centrale de Chine, cumulé à un ralentissement de la reprise en Europe et aux US devrait également peser sur les exportations asiatiques. Entre la restriction accrue du crédit, le marché du travail qui s’améliore bien trop lentement, les coupes dans les allocations et les hausses d’impôts, la croissance à venir devrait rester faible.

Les politiques monétaires pratiquées devraient clairement profité aux actions, grâce à l’augmentation de la masse monétaire, mais cette augmentation est aussi associée à des risques d'inflation. L’environnement de taux toujours très bas, indique clairement que les actions sont aujourd’hui une bonne alternative pour bénéficier d’un certain rendement, au détriment d’obligations chères et dont les rendements restent faibles. Les actions offrent également une couverture contre l'inflation, puisque les bénéfices auront tendance à augmenter avec le niveau général des prix, à la condition bien sur que les dépenses de consommation continue à se redresser.

La récente hausse des actions cycliques, nous incite à privilégier les valeurs défensives et les valeurs de rendement. En effet la visibilité que ces valeurs offrent, pourront de nouveau attirer les investisseurs. Nous privilégierons les entreprises européennes exposées aux marchés émergents. Elles bénéficient du dynamisme de ces pays, et présentent un risque moindre que les entreprises émergentes, qui seront exposées à de futures hausses d’impôts, comme au Brésil et un accès au crédit plus limité comme en Chine.

Philippe de Vandière, CIIA

Analyste marché, IG MARKETS France.

Le secteur de la chimie grimpe de presque 7%. Linde monte de 8,35% grâce à des résultats nettement supérieurs aux attentes, Air Liquide de 2,90%, ses résultats sont également ressortis supérieurs au consensus. Le groupe a profité de la reprise de la consommation de gaz.

Le secteur automobile reste convalescent en Europe, mais le secteur profite à plein régime du dynamisme des ventes en Chine. Les ventes de véhicules de tourisme des constructeurs automobiles aux concessionnaires ont augmenté de 19,3% en septembre en rythme annuel, poursuivant ainsi leur rebond entamé en août. Septembre est toujours le meilleur mois de l'année pour les ventes de voitures en Chine, notamment à cause des vacances. Peugeot grimpe de 15,93%. Renault de 5,78%. Le secteur des télécoms reste bien orienté (+5,78%). France Télécom (+8,90%) a été soutenue par des résultats supérieurs aux attentes au troisième trimestre et par le succès de son offensive commerciale dans le haut débit en France, Iliad prend 5,85%.

Le secteur de l’alimentation et des boissons s’adjuge 0,94% en octobre. Pernod‐Ricard monte de 4,33%, les résultats du groupe ont bien progressé grâce au dynamisme des émergents et à la reprise de la consommation aux Etats‐Unis. Carrefour perd 1,62% suite à des déceptions sur le marché français, et des charges exceptionnelles au Brésil.

Sanofi‐Aventis (+2,66%) le groupe a publié des résultats encourageants, notamment dopé par des effets de changes favorables et une bonne dynamique dans les pays émergents. Roche (+2,80%) a bien résisté sur le mois porté par le lancement réussi de deux produits aux Etats‐Unis : Actemra et Lucentis. Le secteur de la santé souffre toujours des plans d’austérité en Europe et de la concurrence des génériques, le secteur progresse de 0,28% sur le mois.

Le secteur bancaire baisse de 0,44%, en effet les revenus de trading s’essoufflent. Les incertitudes aux Etats‐Unis, ainsi que les tensions sur les taux continuent de peser sur le secteur. Les investisseurs s'interrogent sur la capacité des banques à faire croître leurs résultats dans un contexte de reprise faible, de demande de crédit faible et d’un contexte réglementaire qui devraient les pousser à lever des fonds sur le marché. BNP Paribas baisse de 1,05%, et Société Générale grimpe

de 1,85%.

Du côté des devises

Le dollar continue de baisser, il profite de la future mise en place d’un deuxième quantitative easing, et du manque de concertation des différentes nations. De plus l’importance des positions courtes sur le billet vert continue d’accentuer le phénomène de baisse. Les autorités monétaires américaines n’interviendront pas tant que la baisse reste modérée, et ils continueront à soutenir le dollar faible qui favorise les exportations. La baisse devrait donc se poursuivre dans les mois à venir. L’Euro progresse de 2,59% contre le dollar et passe de 1,3621 à 1,3973 sur le mois.

Du côté des matières premières

Les cours du brut sont en hausse sur le mois +2,91%, le brut léger touchant même un plus haut de deux mois. Les cours sont soutenus par le dynamisme de l’empire du milieu. Les mouvements de grèves, réduisent la production et ont fait grimper les prix des produits pétroliers. Le baril s’établit à un peu plus de 82$ le baril. Par ailleurs, les ministres du pétrole de l'OPEP ne devraient pas modifier la production d’or noir, ce qui a également soutenu les cours. L’or grimpe de 4,29%, profitant de la baisse du dollar. L’once d’or s’établit à 1363,1$.

Pour le mois de novembre

Le coup de frein de la banque centrale de Chine, cumulé à un ralentissement de la reprise en Europe et aux US devrait également peser sur les exportations asiatiques. Entre la restriction accrue du crédit, le marché du travail qui s’améliore bien trop lentement, les coupes dans les allocations et les hausses d’impôts, la croissance à venir devrait rester faible.

Les politiques monétaires pratiquées devraient clairement profité aux actions, grâce à l’augmentation de la masse monétaire, mais cette augmentation est aussi associée à des risques d'inflation. L’environnement de taux toujours très bas, indique clairement que les actions sont aujourd’hui une bonne alternative pour bénéficier d’un certain rendement, au détriment d’obligations chères et dont les rendements restent faibles. Les actions offrent également une couverture contre l'inflation, puisque les bénéfices auront tendance à augmenter avec le niveau général des prix, à la condition bien sur que les dépenses de consommation continue à se redresser.

La récente hausse des actions cycliques, nous incite à privilégier les valeurs défensives et les valeurs de rendement. En effet la visibilité que ces valeurs offrent, pourront de nouveau attirer les investisseurs. Nous privilégierons les entreprises européennes exposées aux marchés émergents. Elles bénéficient du dynamisme de ces pays, et présentent un risque moindre que les entreprises émergentes, qui seront exposées à de futures hausses d’impôts, comme au Brésil et un accès au crédit plus limité comme en Chine.

Philippe de Vandière, CIIA

Analyste marché, IG MARKETS France.