LA REPRISE DES DEPENSES D’INVESTISSEMENT ET LES OPERATIONS FINANCIERES, SOURCES DE PERFORMANCE EN 2011

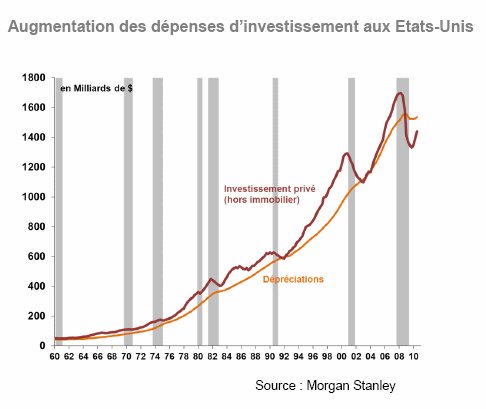

Au coeur de la crise, un grand nombre d’entreprises ont retenu leur souffle et leurs dépenses, préférant se désendetter et concentrer leurs efforts sur l’accumulation de réserves. 2010 a été une période de transition pendant laquelle la volonté de gagner des parts de marché a fait une réapparition dans le discours des entreprises. Nous sommes désormais en 2011 : à la nécessité de s’imposer dans un environnement redevenu concurrentiel, s’ajoutent des remises à niveau des équipements rendues nécessaires par quatre années de sous-investissement. Cette tendance est une lame de fond qui touche un grand nombre de secteurs, de la technologie aux infrastructures, à l’instar d’Intel qui augmente de 75% ses dépenses d’investissement à plus de 8 Mds $.

Au coeur de la crise, un grand nombre d’entreprises ont retenu leur souffle et leurs dépenses, préférant se désendetter et concentrer leurs efforts sur l’accumulation de réserves. 2010 a été une période de transition pendant laquelle la volonté de gagner des parts de marché a fait une réapparition dans le discours des entreprises. Nous sommes désormais en 2011 : à la nécessité de s’imposer dans un environnement redevenu concurrentiel, s’ajoutent des remises à niveau des équipements rendues nécessaires par quatre années de sous-investissement. Cette tendance est une lame de fond qui touche un grand nombre de secteurs, de la technologie aux infrastructures, à l’instar d’Intel qui augmente de 75% ses dépenses d’investissement à plus de 8 Mds $.

Outre les effets positifs pour l’économie et la croissance, la reprise de l’investissement est une opportunité majeure pour investir dans les sociétés qui vont bénéficier de cette tendance durable. Des sociétés comme General Electric ou encore Applied Materials seront aux avant-postes dans la fourniture d’infrastructures et d’équipements. Les opérations financières sont le corolaire du regain d’intensité concurrentielle ainsi que des valorisations attractives. A la thématique bien connue des fusions et acquisitions, nous ajoutons celle des scissions d’entreprises dont la valeur de groupe est largement inférieure à la somme des actifs pris séparément. ITT, conglomérat dans des domaines aussi divers que l’industrie, la défense ou encore le traitement de l’eau, est l’exemple le plus récent d’une tendance qui pourrait s’amplifier au cours de l’année à venir. La volonté de l’entreprise de se scinder en trois entités a été saluée par une hausse lors de l’annonce de 20% du titre. Dans le secteur de l’énergie, la scission des activités de raffinage et d’exploration/production de Marathon Oil s’est traduite également par une hausse du cours de bourse de 20%. C’est une thématique qui vise avant tout les sociétés de grande capitalisation.

GRANDES CAPITALISATIONS ET LES VALEURS DE RENDEMENT SONT A PRIVILEGIER

Au sein des marchés actions, il existe aujourd’hui un contraste saisissant avec :

- d’un côté, des valeurs cycliques de taille moyenne, massivement sur-détenues et se situant à des niveaux de valorisation bien supérieurs aux plus hauts de 2007. Sur ces titres, les attentes sont très élevées et les risques de déception également, notamment dans un contexte de croissance modeste

- et, de l’autre, des valeurs de plus grande capitalisation, qui se traitent encore avec des décotes significatives en dépit d’excellents fondamentaux. Ces titres cumulent aujourd’hui tous les avantages : retour à l’actionnaire important, valorisation attractive, croissance visible et un risque de déception relativement faible.

Si le marché américain recèle d’opportunités, en 2011 plus qu’au cours des trois dernières années, le choix du positionnement sera essentiel, tant le couple rendement/risque varie en fonction de l’entreprise ou du secteur considéré.

SAINT-HONORE US VALUE & YIELD, UNE SOLUTION D’INVESTISSEMENT QUI PROFITE DE CE CONTEXTE PORTEUR

Le fonds Saint-Honoré US Value & Yield est aujourd’hui fortement positionné sur la thématique de la reprise des dépenses d’investissement à travers des sociétés de grande capitalisation. A titre d’exemple, Hewlett Packard dispose d’une forte exposition à la reprise des dépenses d’investissement dans l’informatique, que ce soit au niveau des ordinateurs, des serveurs ou encore de certains équipements réseaux. En dépit d’une croissance à deux chiffres des bénéfices attendue, l’entreprise se traite à seulement 9,3 fois le résultat de l’année 2011. C’est une décote significative, de plus de 40% par rapport au S&P 500. Dans le secteur de la santé, une société de biotechnologie, Amgen (ADN recombinant, biologie moléculaire), se traite avec une décote de 20% par rapport au S&P 500 en dépit d’un bilan de qualité et d’une forte capacité d’innovation.

LES ECUEILS A EVITER SUR LE MARCHE AMERICAIN

Malgré l’amélioration amorcée de la conjoncture américaine, il faut continuer à surveiller les facteurs de risque qui pourraient fragiliser cette reprise. La question de la dette américaine risque de provoquer de la volatilité sur les marchés dans les années à venir.

D’après les premières estimations du budget 2011 de la Maison Blanche, le déficit budgétaire fédéral devrait s’établir à 1,6 trillions $ en 2011 soit 10,9% du PIB, davantage que les 1,1 trillions $ de 2010. L’objectif affiché est de revenir sous la barre des 3% du PIB d’ici 2018. Cette réduction du déficit américain sera néanmoins progressive et risque de provoquer des soubresauts dans les années à venir, notamment en cas d’avertissement ou de dégradation de la note de la dette américaine de la part des agences de notation. Au-delà du déficit budgétaire fédéral, certains Etats, dont la Californie, l’Illinois et New York, risquent également de faire face à des difficultés budgétaires et pourraient entraîner une éventuelle restructuration de leur dette. En revanche, un scénario de faillite est à exclure.

Saint-Honoré US Value & Yield - Principales caractéristiques

Date de création 28 décembre 2000

Codes ISIN Part C : FR0010589044

Part I : FR0010594002

Type FCP en Euro

Classification AMF Actions internationales

Frais de gestion Part A : 2 % max TTC

Part I : 1 % max TTC

Droits d’entrée Maximum 4,5%

Droits de sortie Néant

Souscription minimale Initiale Part A : 1 part

Part I : 500 000 €

Liquidité Quotidienne

A propos d’Edmond de Rothschild Asset Management Filiale de La Compagnie Financière Edmond de Rothschild, et bénéficiant de son actionnariat stable et indépendant, Edmond de Rothschild Asset Management est spécialisée dans la gestion actions, obligations convertibles et l’allocation d’actifs. Concentrée sur l’analyse des valeurs, la sélection de titres et l’allocation d’actifs, Edmond de Rothschild Asset Management s’appuie sur un savoir-faire unique dont les résultats ont démontré une formidable capacité à délivrer de la performance dans la durée. Implantée à Paris, Hong Kong, Santiago du Chili, Francfort, Madrid et Bruxelles, la société propose ses solutions d'investissements à destination d'investisseurs institutionnels, de partenaires bancaires et d'assurances ainsi que de plates-formes de distribution à travers le monde. Au 31 janvier 2011, Edmond de Rothschild Asset Management gère 14,3 milliards d’euros au travers de mandats de gestion et de 26 fonds ouverts enregistrés à la commercialisation dans 15 pays.

A propos de La Compagnie Financière Edmond de Rothschild

Branche française du Groupe Edmond de Rothschild, La Compagnie Financière Edmond de Rothschild Banque assure depuis plusieurs années son succès grâce à une stratégie de spécialisation sur les métiers de la gestion d’actifs et de la banque privée. En matière de gestion collective, la gamme s’est significativement enrichie grâce à une stratégie soutenue d’innovation « produit ». L’ensemble des classes d’actifs est couvert : gestions action, diversifiée et convertible, gestions taux et crédit, structurée, quantitative et alternative directe, multigestion (alternative et traditionnelle) ainsi que des fonds de private equity (capital développement, biotechnologies, FCPI, LBO et fonds de fonds).

Retrouvez toute l'actualité du cash management dans notre magazine en ligne Global Treasury News

www.globaltreasurynews.com

GRANDES CAPITALISATIONS ET LES VALEURS DE RENDEMENT SONT A PRIVILEGIER

Au sein des marchés actions, il existe aujourd’hui un contraste saisissant avec :

- d’un côté, des valeurs cycliques de taille moyenne, massivement sur-détenues et se situant à des niveaux de valorisation bien supérieurs aux plus hauts de 2007. Sur ces titres, les attentes sont très élevées et les risques de déception également, notamment dans un contexte de croissance modeste

- et, de l’autre, des valeurs de plus grande capitalisation, qui se traitent encore avec des décotes significatives en dépit d’excellents fondamentaux. Ces titres cumulent aujourd’hui tous les avantages : retour à l’actionnaire important, valorisation attractive, croissance visible et un risque de déception relativement faible.

Si le marché américain recèle d’opportunités, en 2011 plus qu’au cours des trois dernières années, le choix du positionnement sera essentiel, tant le couple rendement/risque varie en fonction de l’entreprise ou du secteur considéré.

SAINT-HONORE US VALUE & YIELD, UNE SOLUTION D’INVESTISSEMENT QUI PROFITE DE CE CONTEXTE PORTEUR

Le fonds Saint-Honoré US Value & Yield est aujourd’hui fortement positionné sur la thématique de la reprise des dépenses d’investissement à travers des sociétés de grande capitalisation. A titre d’exemple, Hewlett Packard dispose d’une forte exposition à la reprise des dépenses d’investissement dans l’informatique, que ce soit au niveau des ordinateurs, des serveurs ou encore de certains équipements réseaux. En dépit d’une croissance à deux chiffres des bénéfices attendue, l’entreprise se traite à seulement 9,3 fois le résultat de l’année 2011. C’est une décote significative, de plus de 40% par rapport au S&P 500. Dans le secteur de la santé, une société de biotechnologie, Amgen (ADN recombinant, biologie moléculaire), se traite avec une décote de 20% par rapport au S&P 500 en dépit d’un bilan de qualité et d’une forte capacité d’innovation.

LES ECUEILS A EVITER SUR LE MARCHE AMERICAIN

Malgré l’amélioration amorcée de la conjoncture américaine, il faut continuer à surveiller les facteurs de risque qui pourraient fragiliser cette reprise. La question de la dette américaine risque de provoquer de la volatilité sur les marchés dans les années à venir.

D’après les premières estimations du budget 2011 de la Maison Blanche, le déficit budgétaire fédéral devrait s’établir à 1,6 trillions $ en 2011 soit 10,9% du PIB, davantage que les 1,1 trillions $ de 2010. L’objectif affiché est de revenir sous la barre des 3% du PIB d’ici 2018. Cette réduction du déficit américain sera néanmoins progressive et risque de provoquer des soubresauts dans les années à venir, notamment en cas d’avertissement ou de dégradation de la note de la dette américaine de la part des agences de notation. Au-delà du déficit budgétaire fédéral, certains Etats, dont la Californie, l’Illinois et New York, risquent également de faire face à des difficultés budgétaires et pourraient entraîner une éventuelle restructuration de leur dette. En revanche, un scénario de faillite est à exclure.

Saint-Honoré US Value & Yield - Principales caractéristiques

Date de création 28 décembre 2000

Codes ISIN Part C : FR0010589044

Part I : FR0010594002

Type FCP en Euro

Classification AMF Actions internationales

Frais de gestion Part A : 2 % max TTC

Part I : 1 % max TTC

Droits d’entrée Maximum 4,5%

Droits de sortie Néant

Souscription minimale Initiale Part A : 1 part

Part I : 500 000 €

Liquidité Quotidienne

A propos d’Edmond de Rothschild Asset Management Filiale de La Compagnie Financière Edmond de Rothschild, et bénéficiant de son actionnariat stable et indépendant, Edmond de Rothschild Asset Management est spécialisée dans la gestion actions, obligations convertibles et l’allocation d’actifs. Concentrée sur l’analyse des valeurs, la sélection de titres et l’allocation d’actifs, Edmond de Rothschild Asset Management s’appuie sur un savoir-faire unique dont les résultats ont démontré une formidable capacité à délivrer de la performance dans la durée. Implantée à Paris, Hong Kong, Santiago du Chili, Francfort, Madrid et Bruxelles, la société propose ses solutions d'investissements à destination d'investisseurs institutionnels, de partenaires bancaires et d'assurances ainsi que de plates-formes de distribution à travers le monde. Au 31 janvier 2011, Edmond de Rothschild Asset Management gère 14,3 milliards d’euros au travers de mandats de gestion et de 26 fonds ouverts enregistrés à la commercialisation dans 15 pays.

A propos de La Compagnie Financière Edmond de Rothschild

Branche française du Groupe Edmond de Rothschild, La Compagnie Financière Edmond de Rothschild Banque assure depuis plusieurs années son succès grâce à une stratégie de spécialisation sur les métiers de la gestion d’actifs et de la banque privée. En matière de gestion collective, la gamme s’est significativement enrichie grâce à une stratégie soutenue d’innovation « produit ». L’ensemble des classes d’actifs est couvert : gestions action, diversifiée et convertible, gestions taux et crédit, structurée, quantitative et alternative directe, multigestion (alternative et traditionnelle) ainsi que des fonds de private equity (capital développement, biotechnologies, FCPI, LBO et fonds de fonds).

Retrouvez toute l'actualité du cash management dans notre magazine en ligne Global Treasury News

www.globaltreasurynews.com