Blockchain et Fintech : 95% des banques pourraient perdre leur activité

16/03/2016

23% des dirigeants du secteur FS interrogés par PwC considèrent que leurs activités seraient en péril face au développement des FinTech. Qui plus est, ces dernières envisagent elles-mêmes pouvoir s’emparer de 33% des activités FS traditionnelles.

Davantage de pression exercée par les FinTech sur le secteur bancaire et celui des paiements

Selon l’étude de PwC, le secteur bancaire et celui des paiements sont les premiers concernés par la montée en puissance des FinTech. Les participants issus des secteurs des transferts de fonds et des paiements tablent sur le fait qu’ils pourraient perdre jusqu’à 28% de leurs parts de marché au profit des FinTech au cours des cinq prochaines années, tandis que ceux issus du secteur bancaire estiment qu’ils subiront probablement une perte de 24%. Ce chiffre s’élève à environ 22% pour les secteurs de la gestion d’actifs et du patrimoine et à 21% pour celui des assurances.

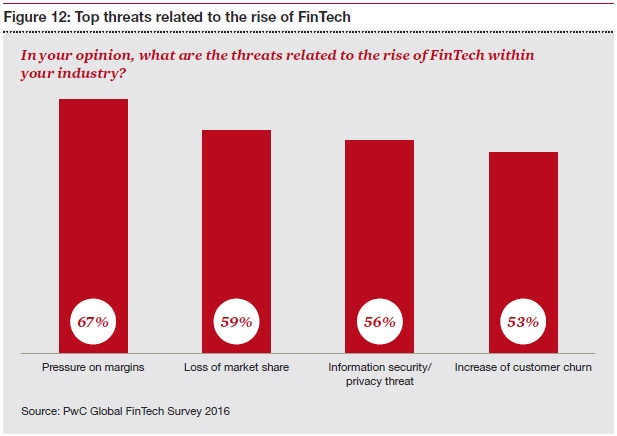

La principale menace constituée par les FinTech réside dans la pression exercée sur les marges

Via l’innovation, les FinTech introduisent progressivement des améliorations fonctionnelles en rupture qui permettent ainsi de baisser les coûts opérationnels et maintenir la pression sur les marges. À titre d’exemple, la mise en place de plateformes basées sur la technologie du cloud computing permet non seulement la réduction des investissements initiaux, mais aussi celle des coûts de fonctionnement liés aux infrastructures.

Inexploitée et sous-estimée par les services financiers : la technologie Blockchain

Le Blockchain, une technologie des registres distribués, correspond à la prochaine évolution des techniques d’optimisation des processus opérationnels. D’après les experts de PwC, il serait le point de départ d’un nouvel environnement concurrentiel dans le secteur FS où les sources traditionnelles de profitabilité seront menacées et finalement redistribuées au profit des nouveaux opérateurs de plateforme Blockchain. Ainsi, les coûts seraient fortement réduits et la transparence grandement accrue. Cela ne fait pourtant pas partie des principales priorités des dirigeants interrogés.

Même si la quasi majorité (56%) reconnaît son intérêt, 57% d’entre eux restent hésitants à l’idée de suivre cette tendance. « C’est grâce à leur capacité à intégrer dans leur ADN, dans leurs opérations courantes, les innovations de rupture que les entreprises internationales de premier rang restent en tête », souligne Charles-H. de Maleville, associé chez PwC.

Selon Charles-H. de Maleville : « Le Blockchain et les technologies de registres distribués devraient permettre aux entreprises du secteur FS de changer en profondeur la façon dont elles conduisent leurs activités. Aussi, ne pas suffisamment appréhender la technologie Blockchain et sa capacité disruptive pourrait vulnérabiliser fortement les modèles économiques existants. Les entreprises qui ne prennent pas le temps d’évaluer son impact risquent de sous-estimer les opportunités et les menaces qu’elle pourrait faire naître. »

Les experts de PwC ont déterminé que plus de 700 sociétés étaient concernées, parmi lesquelles 150 sont à surveiller et 25 se poseront vraisemblablement en leaders.

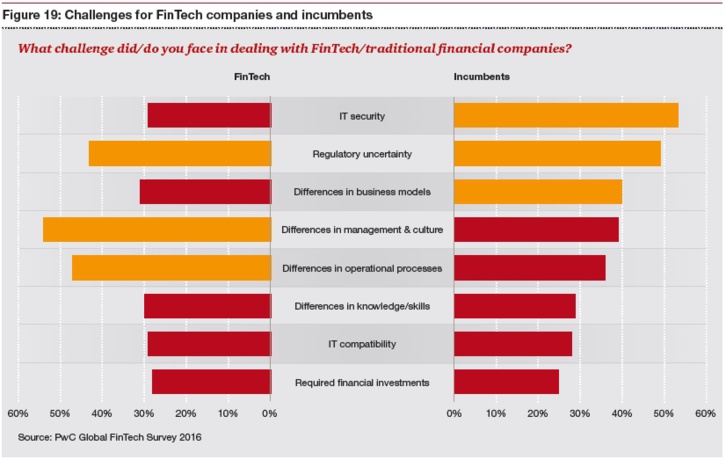

Pour travailler ensemble, les FinTech et les entreprises traditionnelles de services financiers devront relever plusieurs défis

D’après l’étude menée par PwC, le partenariat collectif est la forme la plus répandue de collaboration avec les FinTech, ce qui révèle que les sociétés de services financiers ne sont pas prêtes aujourd’hui à s’associer aux FinTech et à investir massivement dans ces nouveaux acteurs.

Parmi les défis que ces partenariats peuvent représenter pour les entreprises traditionnelles de services financiers, 53% des répondants ont évoqué la sécurité informatique, 49% les incertitudes réglementaires et 40% les divergences de modèles économiques.

Du côté des FinTech, les trois principaux défis qui se posent à elles lorsqu’elles doivent travailler avec des entreprises traditionnelles de services financiers sont : les différences de gestion et différences culturelles (54%), les procédures opérationnelles (47%) et les incertitudes réglementaires (43%).

Les FinTech transforment le secteur des services financiers de l’extérieur. Ainsi, au cours des trois à cinq prochaines années, les investissements cumulés réalisés dans les FinTech seraient largement supérieurs à 150 milliards de dollars ; quant aux établissements financiers et aux entreprises de haute technologie, ils sont au coude à coude afin de se faire une place dans la partie.

« À mesure que les frontières s’estompent entre l’industrie des services financiers traditionnelle, les entreprises technologiques et les entreprises de télécommunications, de nouvelles solutions innovantes se développent et il n’existe manifestement aucune réponse simple pour maîtriser l’environnement des FinTech », souligne Charles-H. de Maleville.

Les FinTech transforment le paradigme des rôles intermédiaires traditionnels joués par les banques et finissent par les rendre obsolètes.

« Au vu de la rapidité avec laquelle évoluent les technologies, les dirigeants du secteur des services financiers ne peuvent pas se permettre d’ignorer les FinTech. Néanmoins, notre enquête a révélé qu’un quart des entreprises n’entretenait aucune relation avec les FinTech. Étant donné que les technologies évoluent à un rythme de plus en plus soutenu, l’activité des services financiers ne peut pas se reposer sur ses lauriers », conclut Charles-H. de Maleville.

Méthodologie

L’étude « Blurred Lines: How FinTech is shaping Financial Services » s’appuie sur une enquête menée dans 46 pays auprès de 544 participants parmi lesquels se trouvaient des dirigeants, des responsables de l’innovation, des directeurs de systèmes d’information et des membres de directions générales en charge des évolutions numériques et technologiques dans le secteur des services financiers, tels que : les paiements, la gestion d’actifs et de patrimoine ainsi que la banque et les assurances. L’enquête concerne également d’autres participants tels que des cabinets de conseil, des autorités nationales de surveillance et des établissements financiers internationaux.

Pour aller plus loin téléchargez ci-dessous l’étude complète (PDF 36 pages en anglais)

Fondateur Finyear Group

Expert Blockchain auprès du Pôle de compétitivité mondial FINANCE INNOVATION

Initiateur du projet France Blocktech, association française des acteurs et de l’écosystème blockchain.

Pour lire tous les articles Finyear dédiés Blockchain rendez-vous sur www.finyear.com/search/Blockchain/

Participez aux conférences Blockchain éditées par Finyear :

Blockchain Vision

Assurchain

Blockchain Pitch Day

Blockchain Hackathon (projet 2ème trimestre)

Les médias du groupe Finyear

Le quotidien Finyear :

– Finyear Quotidien

La newsletter quotidienne :

– Finyear Newsletter

Recevez chaque matin par mail la newsletter Finyear, une sélection quotidienne des meilleures infos et expertises de la finance d’entreprise et de la finance d’affaires.

Les 6 lettres mensuelles digitales :

– Le Directeur Financier

– Le Trésorier

– Le Credit Manager

– The FinTecher

– The Blockchainer

– Le Capital Investisseur

Le magazine trimestriel digital :

– Finyear Magazine

Un seul formulaire d’abonnement pour recevoir un avis de publication pour une ou plusieurs lettres